НАСЛЕДНИКИ ДЖОНА ЛО

НАСЛЕДНИКИ ДЖОНА ЛО

Просто печатайте деньги…

М. Фридман{1299}

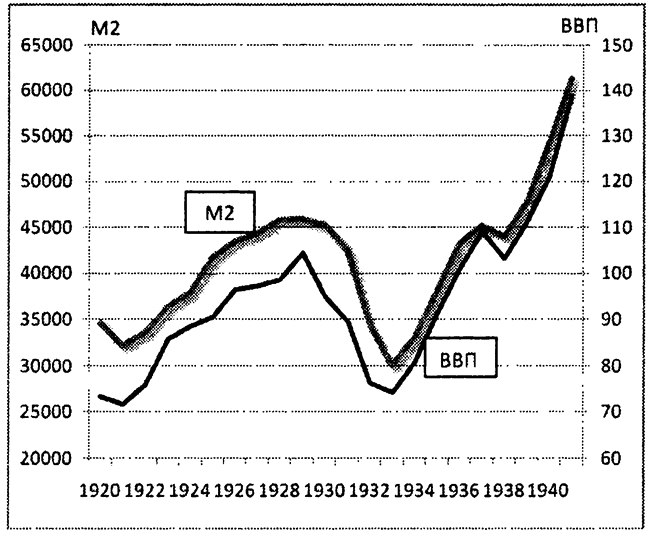

Основоположник неолиберальной («чикагской») экономической школы М. Фридман никак не объясняет обвал фондового рынка осенью 1929 г. По его мнению, крах и депрессия были непредсказуемы{1300}. А. Шварц только отмечает, что накануне Великой депрессии ценные бумаги в целом не были переоценены{1301}. Американские наследники австрийской школы в своем исследовании обращали внимание, прежде всего, на совпадение динамики изменения денежной массы и ВВП в межвоенный период, и ее резкое сокращение в 1929–1933 гг.{1302}

Динамика реального ВВП и денежной массы (М2) США, долл.{1303}

Исходя из этой зависимости, школа Фридмана выдвинула, в качестве причины обвала экономики США, ужесточение финансовой политики ФРС, вызвавшее резкое сжатие денежной массы. М Фридмен и А. Шварц в своем труде «Монетарная история США», указывая на этот факт, утверждали, что ФРС могла предупредить депрессию. Именно действия ФРС, заявлял М. Фридмен в своем фундаментальном труде «Капитализм и свобода», явились причиной депрессии. По этому поводу в 2002 г. член совета директоров ФРС Бен Бернанке, выступая на 90-летии М. Фридмана, сказал: «Я хотел бы сказать Милтону и Анне [Шварц]: что касается Великой депрессии — вы правы, это сделали мы. И мы очень огорчены. Но благодаря вам мы не сделаем это снова»{1304}.

Общее мнение сторонников неолиберальной (монетарной) теории, пояснял П. Кругман, заключается в том, что Великая депрессия представляет собой «ничем не оправданную и вовсе не обязательную трагедию»: «Не пытайся Герберт Гувер сбалансировать бюджет перед лицом надвигающегося экономического спада, не защищай Федеральная система так рьяно золотой стандарт, и наконец, профинансируй чиновники быстро и своевременно банки… то крах фондового рынка 1929 г. привел бы лишь к заурядной рецессии, о которой все скоро бы забыли»{1305}.

Основы монетарной теории были сформулированы за полвека до М. Фридмана британским экономистом Р. Хоутри, который утверждал, что в конечном итоге причиной повторения экономических кризисов является «золотой стандарт»: «Если бы не произошло ограничение кредита, то активная фаза торгово-промышленного цикла могла бы продолжаться безгранично»{1306}.

По мнению сторонников монетарной школы, бурное развитие американской экономики после Первой мировой требовало соответствующего увеличения денежной массы, но привязка ее к «золотому стандарту» препятствовала этому. Возникший денежный дефицит вызвал дефицит платежеспособного спроса, что, в свою очередь, привело к дефляции (падению цен) и кризису перепроизводства.

Критики этой версии отмечают, что сама Федеральная Резервная Система была создана для эмиссии необеспеченных золотом долларов путем кредитной и дебетовой эмиссии. «Золотой стандарт» выполнялся лишь формально. К апрелю 1929 г. отношение золота к общему объему кредита в Америке упало ниже 7%, — самый низкий уровень за всю ее историю{1307}. Проблемы начались лишь тогда, когда рост производительности труда в промышленности затормозился, а количество псевдоденег (векселей, расписок и т. д.), наоборот, выросло[164].

Свое основное внимание приверженцы монетарной версии акцентирует, не на «золотом стандарте», а на недостаточных монетарных мерах, предпринятых Федеральным резервом и Правительством в ответ на разразившийся кризис. Например, ФРС ограничилась лишь понижением ставки в феврале 1930 г. с 6 до 4%, а Правительство (в целях расширения денежного предложения) — покупкой крупных партий.бумаг казначейства. В следующие два года власти не сделают практически ничего. Тон денежной политике задавал министр финансов Э. Меллон, который считал, что необходимо дать возможность рынку самостоятельно произвести необходимые корректировки пропорций и цен.

Оппоненты монетарной теории в ответ указывают, что расширение денежной базы, как требуют того монетаристы, не могло привести к восстановлению ликвидности. В подтверждение своих слов оппоненты отмечают, что в ответ на расширение денежной базы (с 6,05 млрд. долл. в 1929 г. до 7,02 млрд. в 1933-м) денежная масса не выросла, а наоборот, резко упала — с 26,6 до 19,9 млрд. долларов. Даже в 1935 г., когда процентная ставка снизится до 0,14%, ситуация практически не изменится. Банки и население боялись финансовых операций, предпочитая хранить деньги в наиболее ликвидной форме. В результате возникла так называемая «ловушка ликвидности». С точки зрения теории Кейнса, денежные власти никак не могли исправить эту ситуацию, она корректируется лишь с помощью экспансивной налогово-бюджетной политики.

М. Фридман и А. Шварц отвергли подобные возражения. По их мнению, проблема состояла в том, что ФРС упустила время, она начала действовать слишком поздно, когда панические настроения уже охватили рынок. ФРС, утверждают М. Фридман и А. Шварц, виновата в создании «кризиса доверия», так как вовремя банкам не была оказана помощь и началась волна банкротств…{1308}.

На подобные обвинения М. Эклс, глава ФРС в 1930-е, отвечал, что понижать ставки в больной стране бессмысленно. Накачивать экономику деньгами «можно в процветающей стране, где покупательная способность масс подталкивает их к усвоению более высоких жизненных стандартов и позволяет приобретать массу вещей помимо, самых необходимых. Но разве можно надеяться на технологический прорыв в Америке 1930-х, в которой у миллионов людей не хватает покупательной способности даже для того, чтобы удовлетворить самые насущные потребности»{1309}.

На фундаментальном уровне расхождение между монетарной (неолиберальной) и кейнсианской школами сводятся к тому, что первая, по сути, отвергает влияние спроса на экономический рост, утверждая, что последний определяется технологическим трендом на увеличение производственных возможностей экономики, т.е. предложением (или накоплением капитала по Д. Рикардо). В подтверждение своей позиции монетаристы приводят факт постоянно повышающегося линейного тренда развития экономики США в XX веке, несмотря на встречающиеся значительные колебания его текущих значений.

Но главное, монетарная школа в отличие от кейнсианской (марксистской) фактически настаивает на равновесности рыночной системы, т.е. ее способности самостоятельно возвращаться в равновесное состояние. Монетаризм воскрешает принципы «невидимой руки рынка», которая должна сама расставить все по своим местам, обеспечить непрерывное процветание экономики и развитие свободного общества. По мнению монетаристов именно государственное вмешательство в экономику вносит диспропорции в рыночную систему, что и приводит к экономическим кризисам.

Не случайно рецепт «эликсира вечной молодости» от «чикагской школы» сводится к радикальному снижению роли государства в экономике, по сути, являясь развитием идей австрийской школы. Основные постулаты монетарной теории изложены в книге М. Фридмана «Капитализм и свобода», ставшей экономической программой неоконсерватизма[165]. Базовая формула Фридмана включает в себя три фундаментальных положения: дерегуляция, приватизация, снижение социальных расходов.

Положения базовой формулы разъяснялись в большом количестве дополнений и уточнений, которые предписывали в частности, что налоги должны быть низкими и взиматься по единой ставке, а заработная плата должна быть абсолютно эластичной и не иметь установленного минимума[166], что любую стоимость должен определять рынок, что приватизации подлежат не только традиционные коммерческие предприятия, но и здравоохранение, почтовая служба, образование, пенсионная система и т.п. Мировой рынок должен стать полем для свободной торговли и инвестиций, а правительства не должны вводить протекционистских мер для защиты своих производителей или собственности и т.д.

В финансовой сфере формула Фридмана в теории имела три основных дополнения: стопроцентное резервирование под активы коммерческих банков, что должно исключить банковские кризисы; расширение денежной массы с постоянным темпом на уровне около 3–4% в год (т.е. пропорционально среднегодовым темпам роста экономики в XX в.), причем точный показатель значительно менее важен, чем его постоянство (что должно предохранять от попыток стимулирования экономики со стороны государства); введение свободно плавающих гибких обменных курсов национальных валют. Применить на практике эти «финансовые дополнения» не решилось ни одно правительство в мире.

На деле формой реализации монетарной теории в финансовой сфере стала все та же денежная эмиссия, что и у кейнсианцев, отличие состояло лишь в том, что кейнсианская школа осуществляла эмиссию в основном посредством государства, а монетарная — рынка, на безинфляционной основе. Т.е. эмиссия не должна была приводить к росту текущей инфляции.

Формула М. Фридмана приобрела не просто чрезвычайную популярность, а стала практически единственной общественно-политической и экономической теорией, царящей на мировой арене с конца XX века.

А. ГРИНСПЕН

Капитализму не в чем упрекнуть себя.

А. Гринспен

Либеральная (монетарная) политика будет использована главой ФРС А. Гринспеном при лечении беспрецедентного биржевого краха в октябре 1987 г. Апофеозом краха стал «черный понедельник» — 19 октября, когда произошло «крупнейшее в истории внутридневное падение, затмившее даже «черную пятницу» 1929 г., с которой началась Великая депрессия»{1310}.

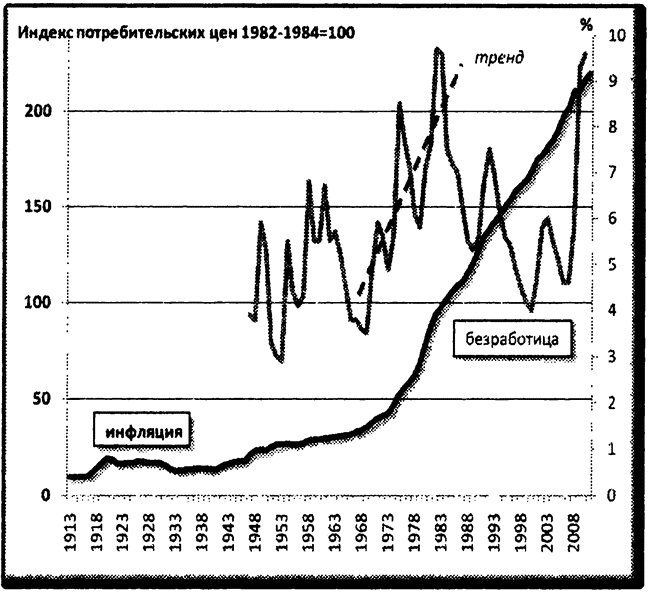

Кейнсианские модели спасения на этот раз оказались бессильны, утверждал Гринспен, поскольку они «не предусматривали одновременного роста безработицы и инфляции. Это явление, получило впоследствии название стагфляции»{1311}.

Стагфляция почти одномоментно охватила большинство стран мира с рыночной экономикой во второй половине 1960-х гг.[167]. До конца 1970-х гг. безработица в ведущих странах выросла в среднем 3–4 раза. Инфляция за тот же период прыгнула с 1–3% до ~14% во Франции, ~24% в Англии, ~7% в Германии, ~11% в США. Все главные мировые валюты: американский доллар, английский фунт, итальянская лира… за время стагфляции обесценились в разы. Наглядный пример стагфляции дает сравнение тренда роста безработицы и индекса потребительских цен в США.

Причиной стагфляции стал начавшийся с Кеннедираунда и создания Общего рынка новый этап глобализации мировой экономики[168]. Последовавший крах Бреттон-Вудской системы[169] открыл дорогу инфляции. Снижение торговых барьеров, в условиях плавающих валютных курсов, сделало инфляцию наиболее действенным инструментом конкурентной борьбы в международной торговле[170]. С другой стороны, снижение торговых барьеров привело к масштабному вытеснению неконкурентоспособных производств и как следствие росту безработицы.

Стагфляция в США 1960–1980-е гг.{1312}

Не меньшее значение, чем стагфляция, в принятии решения о переходе к монетарной политике сыграл и тот факт, что к 1980-м годам Америка успела оправиться от шока вызванного Великой депрессией[171]. Уже президент «Дж. Форд начал кампанию ликвидации уродливых форм государственного регулирования. В своем выступлении в Чикаго в августе 1975 г. он пообещал предпринимателям «освободить американских бизнесменов от оков» и «отучить федеральное правительство, насколько это будет в моих силах, влезать в ваш бизнес, в вашу жизнь, ваши кошельки»{1313}. Политика дерегулирования, ставшая неотъемлемой частью процесса глобализации, наберет силу в период неолиберальной контрреволюции, начавшейся с приходом в Белый дом президента Р. Рейгана в 1981 г.

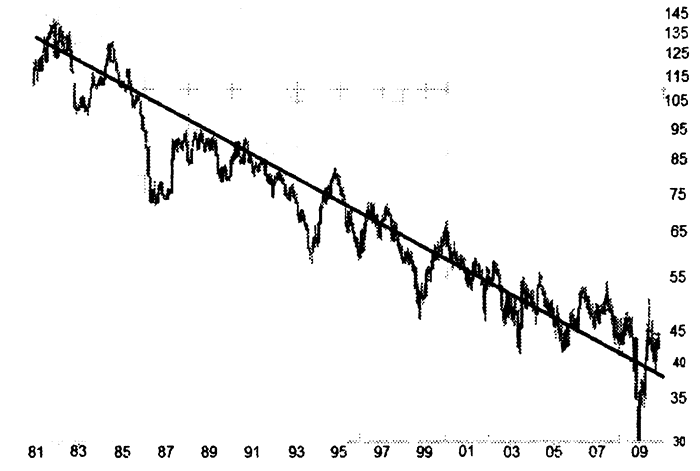

Следуя монетарной теории во время краха 1987 г., ФРС срочно закачала в экономику денежные средства{1314}. Снижение процентных ставок привело к быстрому восстановлению экономики. При этом роста инфляции, которого так опасалась ФРС в конце 1920-х гг., на этот раз не было. Как вспоминал А. Гринспен «большая часть наших инициатив, призванных противостоять растущему инфляционному давлению, не требовала жестких мер. Достаточно было слегка «нажать на тормоз», чтобы долгосрочные ставки пошли на убыль… Доходность 10-летних казначейских облигаций… падала на протяжении 16 лет независимо от политики ФРС»{1315}.

Динамика процентных ставок по 30-летним Т-облигациям с 1981 по 2009 г.{1316}

Почему же не было инфляции?

«Инфляция не представляла проблемы, — отвечал А. Гринспен, — поскольку глобализация оказывала на страну дефляционное воздействие»{1317}. По мнению бывшего главы ФРС, ключевую роль в этом сыграл крах Советского Союза: «экономическая значимость развала Советского Союза грандиозна…»{1318}. В результате из постсоветских и развивающихся стран «более миллиарда низкооплачиваемых, зачастую хорошо обученных работников потянулись на мировой конкурентный рынок»[172],{1319}. «Такая миграция рабочей силы на рынке снизила мировой уровень заработной платы, инфляцию, инфляционные ожидания и процентные ставки и тем самым способствовала экономическому росту в глобальном масштабе»{1320}. Крах Советского Союза позволил США печатать доллары почти без ограничения, тем самым создав небывалый в истории финансовый рычаг[173].

С идеологической точки зрения, поражение СССР в холодной войне создало ту самую необходимую для финансового рычага «точку опоры», которая позволила использовать всю его невероятную силу. Этой «точкой опоры» стало укрепление права собственности в постсоциалистических и развивающихся странах после краха советской идеологии. «Укрепление права собственности позволило иностранным инвесторам использовать дешевую местную рабочую силу, — отмечал А. Гринспен, — что привело к ускорению роста экспортно-ориентированных отраслей»[174].{1321} С другой стороны, укрепление права частной собственности в мировом масштабе вызвало процесс «глобализации рынков капитала, который привел к снижению стоимости финансирования и, как следствие, к увеличению мирового объема реального капитала — ключевого фактора роста производительности»{1322}.

Движущей силой, приложенной к этому финансовому рычагу, явился спрос (в широком смысле), который финансовый рычаг усиливал многократно. Вся идея сочетания движущей силы и финансового рычага выражена в одной фразе А. Гринспена: «Нельзя мешать обществу удовлетворять текущие потребности, надев на него финансовую смирительную рубашку»{1323}. Наоборот, для роста экономики необходимо увеличивать возможности общества по удовлетворению этих потребностей, т.е. увеличивать потребление — СПРОС — движущую силу развития. И Америка стала страной потребления. В начале 2000-х гг. ее население составляло 5% населения мира, но она потребляла 25% всех ресурсов планеты. К 2002 г. американцы закупали 60% мирового экспорта. На американский импорт пришлось 60% прироста мировой торговли за предыдущие пять лет{1324}. Рост американского спроса стал одной из главных движущих сил мирового экономического развития в конце XX — начале XXI в.

Что ждало Америку и мир в противном случае? Согласно расчетам Дж. Мейкина, если бы американцы не расходовали, а сберегали лишь треть от реального уровня 1990-х, т.е. 5%, ежегодные расходы снизились бы на 350 млрд. долл. Соответственно ВВП сократился бы на 3,5%, что надежно гарантировало бы экономический спад на многие годы вперед. К подобным выводам пришел и Д. Рихебэхер; по его мнению, если восстановить сбережения на уровне лишь половины того, что было после войны, Америка получила бы самую глубокую и сильную рецессию за весь послевоенный период{1325}. В такой же рецессии оказался бы и весь мир.

Успеху монетарной политики ФРС способствовали достижения неолиберальной революции президента Р. Рейгана, получившей собственное название — «рейганомики»[175]. Свои взгляды президент Рейган выразил уже в своей первой инаугурационной речи: «Во время кризиса правительство не решение, правительство — это и есть проблема». «Рейганомика» последовательно шла к отказу от постулатов кейнсианства и рузвельтивизма, в сторону идей «чикагской школы». «Рейганомика», за счет снижения налогов, прежде всего для наиболее обеспеченных слоев общества, зарплат и социальных расходов для всех остальных, а также рекордного для мирного времени увеличения военных расходов (на 40% с 1981 по 1985 г.) и государственного долга (на 188% с 1980 по 1988 г.) стимулировала рост, как спроса, так и финансового рычага, а за счет все большего дерегулирования экономики повышала уровень конкуренции и частной инициативы. В дальнейшем эта политика будет в значительной мере углублена и расширена при президенте Дж. Буше{1326}.

Не меньший, если не больший вклад в успех монетарных реформ внесла «компьютерная революция» 1990-х гг., по масштабу и значению сопоставимая только с английской «промышленной революцией», открывшая новый виток развития человеческой цивилизации. Экономический бум способствовал «компьютерной революции», а она, в свою очередь, способствовала буму. Благодаря «компьютерной революции» федеральный бюджет США впервые за многие десятилетия стал профицитным (1998–2001 гг.). Бум технологических компаний вновь возбудил дух спекулятивной лихорадки на фондовом рынке. За время компьютерной революции число американских семей, разместивших свои сбережения в акциях, выросло с 27,8% в 1989 г. до 53,9% в 1998 г. Что почти в 10 раз больше чем накануне краха 1929 г., тогда в игре на рынке акций участвовало всего лишь около 5% американских семей.

Эпоха процветания, по мнению Р. Шиллера, автора книги «Иррациональная эйфория», произвела коренные изменения в психологии американцев: «В 1990-е г. случилось то, что люди действительно поверили в наступление новой эпохи и охотно шли на такой риск, которого никогда не допустил бы ни один разумный человек… люди не считали, что нужно делать сбережения на будущее. Они тратили все до гроша, потому, что решили, что будущее гарантировано»{1327}.

Однако неожиданно будущее оказалось под угрозой: бум роста высокотехнологичных компаний, поощряемый расширением денежной базы, привел к надуванию фондового пузыря на рынке доткомов. Пузырь лопнул в начале 2000 г., с марта 2000 г. по октябрь 2002 г. стоимость акций высокотехнологичных компаний упала на 78%[176]. Бюджет снова стал дефицитным, а Америка снова начала было погружение в депрессию.

Но внезапно в Америке начался новый бум, на этот раз на рынке недвижимости, ставший новым двигателем американского роста. Как отмечал Р. Самюэлсон в 2002 г.: «Бум на рынке жилья спас экономику…[177] Наигравшись на рынке акций, американцы устроили оргию на рынке недвижимости. Мы поднимали цены, пускали дома под снос и подсчитывали барыши»{1328}. Игра затягивала в свои сети не только простых американцев и финансовые компании, но и таких промышленных гигантов, как General Motors, 70% прибыли которой в 2004 г. дала не продажа автомобилей, а выдача ипотечных кредитов{1329}.

Для того чтобы подстраховаться от возможных финансовых рисков был использован институт деривативов — производных финансовых инструментов. А. Гринспен по поводу одного из наиболее рискованных видов деривативов — дефолтных свопов[178], замечал: «Рыночный инструмент, позволяющий кредиторам с высокой долей заемных средств передавать риск третьей стороне, может иметь критическое значение для экономической стабильности, особенно в глобализированной среде. Дефолтные свопы, появившиеся в ответ на такую потребность, мгновенно завоевали рынок»[179].{1330}

Некоторое беспокойство вызывало только нарастание долговой нагрузки. Однако, полагал Гринспен, при оценке этого «фундаментального факта современной жизни», следует читывать, что «в условиях рыночной экономики повышение долгового бремени неразрывно связано с прогрессом. Долг почти всегда возрастает по отношению к доходу по мере углубления разделения труда и специализации, повышения производительности и, соответственно, роста размера активов и обязательств, выраженного в виде процента от дохода. Иными словами, сам по себе рост отношения долга домохозяйств к их доходу или совокупного нефинансового долга к ВВП не является индикатором экономических проблем»{1331}.

Бескризисное процветание американской экономики продолжалось почти 15 лет, что дало повод лауреату Нобелевской премии Р. Лукасу в 2003 г. заявить: «Центральная проблема недопущения депрессии решена, если говорить о ней на практическом уровне»{1332}. На следующий год будущий наследник Гринспена на посту председателя ФРС Б. Бернанке выступит с речью «Великое умиротворение», в которой будет утверждать, что современная макроэкономическая политика решила проблему делового цикла (т.е. вызванных им кризисов){1333}.

Неужели М. Фридман вместе с А. Гринспеном нашли тот самый заветный «эликсир вечной молодости»?

* * *

Почему же ни Гувер, ни Кулидж тогда не воспользовались либеральной моделью во время Великой депрессии (1929 г.) и не снизили процентные ставки, не насытили рынок деньгами? Ведь подобные идеи еще накануне кризиса высказывал президент Федерального резервного банка Нью-Йорка Дж. Гаррисон, который вслед за своим предшественником Стронгом предлагал «принять «жесткие и энергичные меры» и поднять процентные ставки так высоко, чтобы искоренить спекуляцию, а затем немедленно снизить их, чтобы избежать падения деловой активности…»{1334}. Т.е. вызвать искусственный кризис, а потом сразу насытить рынок деньгами. Почему же они не сделали этого?

На этот счет П. Кругман выдвигает две версии: во-первых, что кризисное состояние кредитных рынков не позволило ФРС вести более агрессивные действия для того, чтобы переломить тенденцию; во-вторых, человечество еще не имело опыта борьбы с подобными экономическими катастрофами и руководители государства оказались не готовы к удару стихии[180].

Непосредственный свидетель событий Р. Хоутри был другого мнения. Он отмечал, что Федеральный Резерв был вынужден ограничивать предложение кредита из-за необходимости сохранения устойчивости валюты: «Невозможность способствовать оживлению с помощью дешевых денег… начиная с 1930 г. превратилась в бедствие для всего мира и поставила перед нами проблемы, которые угрожают разрушением строя цивилизации»[181].{1335} И Хоутри был прав. К тому времени доллар еще не имел тех мировых позиций, которые он получил после Второй мировой войны. Ожесточенная конкурентная борьба с европейцами за рынки сбыта не оставляла ФРС выбора в 1929 г. Снижение ставок в США на фоне сохранения высоких ставок в Европе угрожало в любой момент развернуть денежный поток с Уолл-стрит в Старый Свет[182].

Подобная опасность возникла в 1927 г. В результате, для того чтобы сохранить возможность поддержания низких процентных ставок в США, Федеральный резервный банк Нью-Йорка был вынужден приступить к скупке первоклассных коммерческих векселей других стран, индоссированных их центральными банками. Таким образом, банк Нью-Йорка искусственно укреплял иностранные валюты по отношению к доллару, и, как следствие, расширял возможность европейских стран оплачивать американский экспорт.

Ведущие воротилы Уолл-стрит почувствовали приближение предела амортизации капиталов фондовой биржей и стали сбрасывать акции задолго до повышения ставок ФРС. Среди них был Б. Барух, один из богатейших людей мира: «Я начал ликвидировать свои акции и вкладывать деньги в облигации и запас наличности. Я также купил золото». От акций зимой 1928/29 г. избавился и известный биржевой спекулянт Джозеф П. Кеннеди, ставший при Ф. Рузвельте главой Федеральной комиссии по ценным бумагам{1336}.

В социальном плане применение либеральной модели лечения Великой депрессии неизбежно привело бы не только к сохранению прежних тенденций перераспределения богатства в пользу «безмерно жадных пройдох и биржевых спекулянтов», но и к катализации этого процесса. В условиях 1930-х годов стремительно растущая социальная пропасть угрожала даже оплоту либерализма — США катастрофическими социальными потрясениями. «Социальные бури в Америке будут сильнее, чем где бы то ни было, потому что здесь капитализм развился до последних пределов, финансовый капитал приобрел чрезвычайную мощь и силу, вместе с тем на другой стороне накапливается огромное недовольство широких масс, имеющих больше возможностей, чем где бы то ни было…» — предупреждал советский полпред в США А. Трояновский в 1936 г.{1337}.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Длинного Джона «зашанхаили»

Длинного Джона «зашанхаили» Ноябрьские шквалистые ветры проносятся над Ирландским морем — от Ньюпорта до причальных стенок Бристоля. Шторм завывает в такелаже стоящих на якоре судов.В узких портовых переулках сырость пронизывает до костей, а туман еще гуще, чем обычно

Рейд Джона Брауна

Рейд Джона Брауна Правительства штатов высказали свое мнение по вопросу о рабовладении. То же самое сделали Конгресс, президент и Верховный суд страны. С точки зрения одного человека по имени Джон Браун, официальные власти сделали все, чтобы рабство и дальше спокойно

ПОДВИГИ ДЖОНА АЙРОНА И ЕГО КОЛЛЕГ

ПОДВИГИ ДЖОНА АЙРОНА И ЕГО КОЛЛЕГ Ряд примечательных по своей сложности операций, связанных с подъемом судов, совершил спустя несколько лет после первой мировой войны другой выдающийся английский специалист в этой области Джон Айрон. В 1926 г., будучи начальником порта

Загадочная жизнь Джона Рида

Загадочная жизнь Джона Рида Имя Джона Рида, известного американского журналиста, написавшего книгу «10 дней, которые потрясли мир» о событиях Октября 1917 года, в советские времена знали почти все. Вездесущий репортер из далекой страны стал в России настоящим героем:

Смерть Джона Леннона

Смерть Джона Леннона Джон Леннон, знаменитый рок-музыкант, один из основателей легендарной группы «Битлз», на песнях которой выросло не одно поколение людей XX столетия, наверное, даже и не подозревал, что его музыка станет причиной чьей-либо смерти, тем более его

УБИЙСТВО ДЖОНА КЕННЕДИ

УБИЙСТВО ДЖОНА КЕННЕДИ С именем 35-го президента США его сограждане связывали самые радужные надежды. Самый молодой глава американского государства был общителен и умен. Ни достижения СССР в космосе, ни Карибский кризис, ни возведение Берлинской стены не отняли у него

УБИЙСТВО ДЖОНА ЛЕННОНА

УБИЙСТВО ДЖОНА ЛЕННОНА Джон ЛеннонВо второй половине XX в. мир узнал, что помимо фанатизма религиозного существует фанатизм спортивных болельщиков и фанатизм меломанов. Развитие электронных СМИ приносило музыкантам нового поколения такую популярность, о которой в

КОНЕЦ «ДЖОНА ГРАФТОНА»

КОНЕЦ «ДЖОНА ГРАФТОНА» Прибыв в Стокгольм, Поссе легко разыскал Гапона и встретился с ним.Во время первой же беседы Георгий Аполлонович сообщил Поссе, что «по странному стечению обстоятельств» здесь находится и Хомзе. Зачем-то он добавил, что эта девушка «отдала в его

По следам Джона Фримонта

По следам Джона Фримонта «Наш след напоминал путь отступающей и разбитой армии: повсюду валялись седла и вьюки, одежда и павшие мулы. Метель совершенно парализовала нас и приостановила всякое дальнейшее продвижение. Мы находились на высоте 12 тысяч футов над

Приключения Джона Байрона

Приключения Джона Байрона Можно пред положить, что знаменитый английский поэт и путешественник Джордж Гордон Байрон перенял беспокойный характер и страсть к путешествиям своего деда – военного моряка Джона Байрона, однажды совершившего самое удачное в XVIII в.

Вторая попытка «Джона Графтона»

Вторая попытка «Джона Графтона» Как бы ни относился Акаси к августовским распоряжениям Токио, остановить уже запущенный маховик с перевозкой оружия было уже выше его сил. «25 или 26 августа Циллиакус прибыл в Стокгольм, — писал он в “Rakka Ryusui”, — и сказал: “Я решительно

Правление Джона Д. II

Правление Джона Д. II Взобраться на вершину пирамиды богатства нелегко, и многие, пытавшиеся это сделать, свалились, не достигнув цели. Легче и безопаснее родиться на этой вершине. Р. Миллс. «Он некрасив, скромен, лишен чувства юмора, искренне доброжелателен и зауряден во

Глава 10 Становление Джона Буля

Глава 10 Становление Джона Буля Конец июля 1940 г. Положение Британии совершенно отчаянное. Последние соединения британского экспедиционного корпуса уже давно унесли ноги из Франции. Немцы методично пытаются уничтожить Королевские ВВС. Черчилль инспектирует