Глобальный финансовый или экономический кризис с запахом нефти

Глобальный финансовый или экономический кризис с запахом нефти

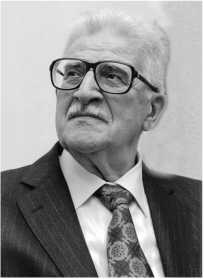

Н.А. Симония, академик РАН

В начале 70-х годов, еще до объявления арабскими странами в октябре 1973 года «нефтяной войны» Западу, в нашей печати, помню, много писалось о «больших маневрах» нефтяных монополий и их «семи сестер». Одна из появившихся тогда брошюр Леонида Медведко, изданная на нескольких языках, так и называлась «Большая ложь нефтяных монополий» (М., АПН, 1974). С тех пор, как говорится, много утекло воды и сожжено нефти.

В условиях разразившегося ныне финансового и экономического кризиса часто говорят и много пишут о «нефтяной олигополии». Но теперь появились и новые игроки на глобальном нефтегазовом поле.

До 1973 года нефть, как известно, продавалась на основе «справочной цены», установленной Техасской железнодорожной комиссией примерно на уровне 2 долларов США за баррель, что во многом обусловило комфортные условия общего экономического развития Америки и ряда европейских стран. И хотя в 1960 г. была создана ОПЕК, она долгие годы оставалась неэффективной организацией, слабо влиявшей на процесс ценообразования. Но известные события 1973 г. и связанный с ними «нефтяной шок» принципиально изменили ситуацию. ОПЕК обрела «второе дыхание», а «справочная цена» стала достоянием истории. Цены сразу учетверились и в последующем продолжали расти; по всем добывающим странам прокатилась волна частичных и полных национализаций, и возник феномен противостояния национальных нефтяных компаний – NOCs международным нефтегазовым корпорациям – IOCs.

В результате этих событий старые концессионные соглашения – наследие колониального прошлого – стали отмирать и на сегодня IOCs имеют полный доступ лишь к 10-12% мировых нефтегазовых резервов. Они вынуждены были вернуться на месторождения в Северном море и той части Мексиканского залива, которая не подпадала под мораторий, введенный еще Бушем-старшим для всех разработок на шельфе Северо-Американского континента. Но возвращение могло быть эффективным только при условии применения инновационных технологий для глубоководного и сверхглубоководного бурения. Для этого все IOCs (даже главная из них – Exxon) должны были воспользоваться услугами сервисных корпораций, что ускорило превращение последних в самый прибыльный сегмент мирового нефтегазового рынка.

Дело в том, что, реагируя на ослабление своих позиций, IOCs принялись избавляться от непрофильных структур, в том числе и от департаментов, занимающихся исследованиями и инновационными разработками (исключение составляла Exxon и в определенной степени Shell). Данное обстоятельство имело плачевные последствия для большинства majors, приведшие их к еще большему ослаблению визави национальных компаний. Возникли и утвердились в качестве автономного сегмента мирового нефтегазового сектора интегрированные международные сервисные компании (Schlumberger, Halliburton, Baker Hughes, Weatherford International Ltd. и др.), которые вскоре же «обросли» средними и мелкими сервисными компаниями и которые охотно стали сотрудничать с национальными компаниями в добывающих странах. Капитализация сервисных компаний не зависела от фактора доступа к резервам и определялась прежде всего накапливаемым инновационно-технологическим потенциалом. Только недавно majors осознали важность фактора научных исследований и разработок, и в последние два-три года наблюдается значительный рост их инвестиций в эту сферу.

В качестве еще одного момента оптимизации своей конкурентоспособности бывшие «сестры» активно вовлекались в процессы слияний и поглощений. При этом они начали поглощать друг друга, а заодно и некоторые другие независимые компании, оптимизируя эффективность производственных процессов и наращивая свою капитализацию (теперь из 7 осталось 4 бывших сестры – ExxonMobil, Chevron, поглотившая Gulf и Texaco, BP Amoco и Royal Dutch / Shell). Эти акции имели лишь кратковременный эффект.

Но наиболее действенным механизмом возвращения Западу инициативной роли в процессе ценообразования стала биржа. С тех пор как в 1983 г. одна техасская корпорация вынесла впервые в истории на торги Нью-Йоркской товарной биржи (NYMEX) свою нефть, инициатива вновь перешла к западным корпорациям и игрокам на бирже – брокерам, хедж-фондам, пенсионным фондам, инвестиционным банкам и т.п., несметно обогащая их. А марка нефти WTI стала всемирно известным брендом. Теперь нефть номинально стала «обычным» товаром, торгуемым на бирже, – как картофель, мясо и молочные продукты. Но на деле нефть не была и никогда не будет обычным товаром. Это невозобновляемый стратегический товар, от которого зависит сегодня и, по крайней мере, в среднесрочной перспективе будет зависеть нормальная жизнедеятельность мирового сообщества (в том числе разработка и производство многих альтернативных источников энергии). Тем не менее еще не добытая нефть сегодня стала виртуально переходить из рук в руки порой десятки раз. В этом заключено одно из глубоких противоречий современного мирового рынка нефти и газа, негативно влияющее на реальные экономические процессы. С выходом на биржу в нефтяной цене появилась и новая ее составляющая – спекулятивная. Этот спекулятивный «вирус» вызывает нешуточную головную боль у экономических экспертов, государственных деятелей и многочисленных политиков во всем мире.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

§ 7. Мировой экономический кризис

§ 7. Мировой экономический кризис Великая депрессия. Экономическое процветание 1920-х гг. на Западе сопровождалось быстрым ростом стоимости акций ряда компаний. Многие американцы, среди которых были не только представители среднего класса, но и рабочие, покупавшие на

X Завоевание Армении и финансовый кризис в Италии

X Завоевание Армении и финансовый кризис в Италии Кризис народной партии в конце 70 г. — Вражда между Крассом и Помпеем. — Лукулл завоевывает Армению. — Битва при Тигре. — Лукулл и Александр Великий. — Бюджет римской республики. — Страсть к спекуляциям в Италии. —

§ 2. Финансовый кризис 20—30- х годов XVIII в

§ 2. Финансовый кризис 20—30- х годов XVIII в Крестьянство встретило подушную подать Петра I упорным сопротивлением, которое обнаружило себя уже при проведении первой ревизии. Жители той или иной местности при прибытии переписчиков либо убегали, либо утаивали часть

20. Мировой финансовый кризис — сбой системы или преддверие катастрофы?

20. Мировой финансовый кризис — сбой системы или преддверие катастрофы? Часть 1Сванидзе: Здравствуйте. У нас, в России, как известно, прошлое непредсказуемо. Каждое время воспринимает прошлое по-своему. В эфире «Суд времени». В центре нашего внимания исторические события,

ФИНАНСОВЫЙ КРИЗИС 1998 г.

ФИНАНСОВЫЙ КРИЗИС 1998 г. В 1980-х и первой половине 1990-х годов в странах Юго-Восточной Азии происходил небывалый экономический подъем. В первую очередь, это относится к так называемым «восточным тиграм»: Южной Корее, Сингапуру, Тайваню и Гонконгу. Рост экономики этих стран

Святослав Забелин, Александр Шубин Глобальный кризис начала XXI века

Святослав Забелин, Александр Шубин Глобальный кризис начала XXI века Западная цивилизация идет по стопам СССРПрошло почти десять лет с тех пор, как был провозглашен «конец истории», но уже вполне очевидно, что история следующего столетия будет не менее бурной, чем

§4. Экономический кризис

§4. Экономический кризис В результате послевоенных экономических, социальных и политических перемен перед политическим руководством постсталинского периода встал целый ряд важнейших проблем, требующих немедленного решения.1. Сельское хозяйство. Особенно остро стояла

Экономический кризис

Экономический кризис В результате отчаянной политической борьбы и спада экономики сформировался своего рода замкнутый круг. Старая «административно-командная система», как сейчас называют навязанный Сталиным режим, просуществовавший до смерти Брежнева (и позже),

Глава IV. ЭКОНОМИЧЕСКИЙ И СОЦИАЛЬНЫЙ КРИЗИС

Глава IV. ЭКОНОМИЧЕСКИЙ И СОЦИАЛЬНЫЙ КРИЗИС I. Причины На протяжении второй половины XVI в. кризис денежного обращения и инфляция вместе с последствиями войн и усилением налогового гнета меняют экономическую и социальную жизнь

§ 7. Мировой экономический кризис

§ 7. Мировой экономический кризис Великая депрессияЭкономическое процветание 1920-х гг. на Западе сопровождалось быстрым ростом стоимости акций ряда компаний. Многие американцы, среди которых были не только представители среднего класса, но и рабочие, покупавшие на часть

Экономический кризис

Экономический кризис В результате отчаянной политической борьбы и спада экономики сформировался своего рода замкнутый круг. Старая «административно-командная система», как сейчас называют навязанный Сталиным режим, просуществовавший до смерти Брежнева (и позже),

Михаил Хазин. Глобальный кризис и Россия

Михаил Хазин. Глобальный кризис и Россия 2014 год — переломный для РоссииПерспективы развития России в ближайшие годы вызывают серьёзные вопросы. Прежде всего потому, что в тяжёлом состоянии находится мировая экономика. Колоссальные долги домохозяйств и государств,

К устойчивому развитию через глобальный кризис?

К устойчивому развитию через глобальный кризис? Хоть убей следа не видно; Сбились мы. Что делать нам! В поле бес нас водит, видно, Да кружит по сторонам. А. С. Пушкин. «Бесы» Б.Ф. Ключников, доктор исторических наук, главный научный сотрудник Института востоковедения