О структуре и прогнозе нефтяных цен

О структуре и прогнозе нефтяных цен

В вопросе о движении мировых цен на нефть в течение всего 2008 года существовал огромный разброс мнений: одни говорили о снижении цен до 60-75 и даже до 50 долл./барр. и даже ниже 40-долларовой отметки. Другие предсказывали повышение до 200-250 и даже 500 долл./барр. За редким исключением большинство экспертов смешивало в одну кучу самые различные факторы, влияющие на динамику цен. Были и такие, которые ограничиваясь одним, в лучшем случае – двумя факторами, впадали в однобокую их оценку, искажая тем самым реальную и более сложную картину. Необходимо, наверное, прежде всего внести ясность в саму структуру формирования цен. Отделить ее долгосрочные компоненты от краткосрочных, тем более случайных или провоцируемых.

К долгосрочным факторам следует отнести условия добычи нефти (географические, климатические, удаленность месторождений и т.п.), сам характер месторождений (традиционные vrs нетрадиционные углеводороды). Приходится здесь же учитывать неравномерность социально-экономического развития разных стран, а также самого расширения контингента стран, испытывающих растущий спрос на углеводородные ресурсы в связи с ускорением индустриального развития (Китай, Индия, Бразилия, ряд стран АСЕАН и др.).

Фундаментальная составляющая цены устанавливается на каком-то отрезке исторического времени, в течение которого сохраняется более или менее устойчивое соотношение спроса и предложения на фоне общей стабильности в мировой экономике. Данное соотношение спроса и предложения может меняться вследствие увеличения спроса или из-за сокращения предложения либо же и того и другого вместе. Однако если при сохранении данного соотношения цена нефти вдруг начинает расти, то возникает вопрос о причинах этого явления. За последние 10 лет, например, спрос на нефть в мире вырос с более чем 3,433 млрд т в 1997 г. до 3,953 млрд т в 2007 г. Но за это же время добыча увеличилась с 3,460 млрд т до 3,906 млрд т[125]. Таким образом, росло потребление, но росла и добыча. И тем не менее в 2004-2007 гг. цены на нефть начали неуклонно (хотя и с кратковременными колебаниями) расти. Западные эксперты, многие государственные и политические деятели указывают в основном на две причины роста цен в этот период: во-первых, истощение нефтяных ресурсов и, во-вторых, рост спроса в развивающихся странах, особенно таких, как Китай и Индия.

Но истощение мировых нефтяных резервов – это миф. На самом деле истощается не нефть как таковая, а легкодоступная традиционная нефть. Но и это истощение относительно: 2/3 всей нефти на разрабатываемых ныне месторождениях все еще находится в недрах, а весь исторический опыт свидетельствует о том, что с развитием и внедрением инновационных технологий среднемировая извлекаемость нефти повышается (причем с нарастающим ускорением с 15 % 60 лет тому назад до 20% 30 лет тому назад и, наконец, до 35% в среднем сегодня[126]). Так что с дальнейшим бурным развитием технологий, а оно происходит уже на наших глазах, извлекаемость нефти может удвоиться (что уже имеет место, но пока на отдельных месторождениях).

Эксперты-пессимисты (а их еще больше, чем сторонников «теории истощения») утверждают, что все значительные месторождения (так называемые «слоны») уже открыты и больше их не будет. Их не смущает то, что уже после того, как они об этом заговорили, было сделано несколько крупных открытий (например, Кашаган в Казахстане, на шельфе Бразилии – Тупи и два других месторождения, на шельфе Анголы и т.д.). Все знают также о том, что в России начинается освоение новой крупной нефтегазовой провинции в Восточной

Сибири и на Дальнем Востоке. Ведь в советский период геологоразведка охватила лишь 8% суши этого региона. Наконец, в самих Соединенных Штатах – главном импортере и главном потребителе нефти в мире – остаются неразработанными обширные запасы нефти и природного газа. Летом 2008 г. Бюро Министерства внутренних дел, занимающееся земельными ресурсами США (US Bureau of Land Management under DOI – US Department of the Interior), опубликовало отчет за 2007 г., в котором сообщались следующие интересные сведения: 60% недр, содержащих нефтегазовые месторождения, не подлежат лицензированию, в том числе: нефтяных месторождений – 62%, газовых – 41% . Еще 30% земельного фонда – выставляются на тендеры, но с определенными ограничениями (сезонными и др.)[127]. И это только на суше. А на весь шельф Атлантического и Тихого океанов и значительной части Мексиканского залива наложен мораторий. Это является результатом неафишируемой стратегии консервации углеводородных ресурсов на случай крупномасштабных мировых катаклизмов или войн.

Ни один серьезный западный специалист-энергетик не сомневается, что не только в среднесрочном плане, но и в дальней перспективе (после 2030 г.) нефть, газ и «чистый» уголь будут по-прежнему обеспечивать львиную долю, более 3/4 потребляемой человечеством энергии.

Совершенно очевидно, что альтернативные возобновляемые источники, сейчас составляющие в энергетическом балансе разных стран от 1 до 5%, хотя и будут увеличиваться, но они не смогут серьезно потеснить не только углеводородные источники, но, возможно, и энергию АЭС (сейчас уже наметилась тенденция роста инвестиций в этот источник энергии).

Следует также учитывать успехи в области энергосбережения, уже достигнутые и будущие в развитых капиталистических странах, а также развитие и внедрение инновационных технологий в автомобилестроение (что особенно важно для США – главного потребителя нефти и нефтепродуктов). Конечно, в переходный период, в краткосрочной фазе львиная доля роста энергопотребления (70-80%) будет приходиться на быстро индустриализирующиеся развивающиеся страны. Но в среднесрочной перспективе уже начатые (но пока скромные) усилия в этих странах в сфере энергосбережения ускорятся и дадут соответствующий эффект, частично компенсируя давление этих стран на рост мирового потребления нефти.

Что касается роста спроса на нефть в Китае и Индии, связанного с высокими темпами индустриального развития этих стран, то значение этого фактора в текущем повышении цен в рассматриваемый период слишком нарочито и неоправданно преувеличено. В самом деле, достаточно обратиться к статистике, чтобы убедиться в этом. Так, в 2007 г. главными потребителями нефти и природного газа в мире были США (23,9% и 22,6% соответственно) и ЕС (17,8% и 16,4% соответственно), в то время как Китай потреблял 9,3% и 2,4% соответственно, и Индия – 3,3% и 1,4% . Даже если к ним добавить латиноамериканского «гиганта» – Бразилию, то и тогда на эти три страны с общим населением 2,7 млрд человек придется лишь 15% мирового потребления нефти и 5,5% – природного газа[128].

Думается, что более важная причина повышения нефтяных цен в 2004-2007 гг. – пока речь идет лишь о фундаментальной составляющей этой цены – заключалась в другом. Выше уже говорилось о значительном сокращении сферы деятельности IOCs. Тем не менее, западные нефтегазовые корпорации вкупе с крупными международными сервисными компаниями составляют весьма и весьма существенный сегмент мировой нефтегазовой отрасли. И именно в 2004-2007 гг., когда цены на нефть в условиях относительной стабильности спроса и предложения начали расти, IOCs вступили в полосу повышенной активности, усиленно инвестируя в разведку и освоение труднодоступных нефтегазовых месторождений, в разработку новых инновационных технологий, в дорогостоящее освоение нетрадиционных углеводородных месторождений (нефтяных песков, сланцев, «чистого угля»). Отсюда острая заинтересованность, да и просто потребность IOCs и остальных независимых нефтяных и газовых компаний в фундаментальном повышении нефтяных цен.

Думается поэтому, что в краткосрочной перспективе (в течение 8-10 лет) пока IOCs будут решать свои «перестроечные» проблемы, фундаментальная составляющая цены на нефть будет удерживаться на довольно высоком уровне (возможно, на уровне 80-100 долл, за баррель при нынешнем соотношении курсов мировых валют).

Ежегодное издание «Экономиста» дает прогноз средней цены на нефть (марки Brent) в 2009 г. около 75 долл./ барр., в 2010 г. – 82 долл, и в 2011 г. – 93 долл./барр[129]. В недавно опубликованном Докладе МЭА (ноябрь 2008 г.) также выражается уверенность в повышении цен на нефть до 100 долл./барр., но после выхода мировой экономики из кризиса (без разбивки по годам). В нем утверждается также, что в течение 2008-2015 гг. цена будет расти и к 2030 г. составит в среднем 200 долл./барр[130].

От внимательного наблюдателя вряд ли ускользнет то факт, что, несмотря на периодически вбрасываемые алармистские высказывания об усилении зависимости США от иностранной нефти, в целом и администрация и конгресс довольно спокойно относятся к росту дороговизны импортируемой нефти. (Если отвлечься от «горячей» полемики вокруг «нефтяной проблемы» между республиканцами и демократами в разгар предвыборной борьбы 2008 г.) Возможно, «секрет» этого спокойствия заключается в том, что на самом деле, оставаясь главным потребителем нефти в мире, экономика США все же менее зависима сегодня от цены на нее, т.е. менее интенсивно потребляет нефть на создание единицы своего ВВП, чем в 70-х годах прошлого века. С того времени экономика США выросла на 150% , а потребление нефти – на 25 %[131]. С другой стороны, средняя стоимость затрат на 1 баррель в 2006 г. (включая изыскание, освоение месторождения и доставку продукта в хранилище) составляла 24,73 долл, и была существенно ниже дохода, получаемого с этого барреля, – 43,62 долл[132]. Короче говоря, в отличие от большинства высокоразвитых союзников США в Западной Европе и Северо-Восточной Азии (не говоря уже о развивающихся странах), высокоразвитой экономике США нынешний рост нефтяных цен не наносит чрезмерно большого ущерба.

До сих пор мы говорили о фундаментальном факторе спроса и предложения в ситуации общей экономической стабильности. Нефтегазовый сектор является важной, но все же частью мировой экономики, и устойчивость соотношения спроса и предложения может быть нарушена «извне», под воздействием вмешательства окружающей этот сектор среды. Так, например, происходит на наших глазах с конца лета 2008 г. Ипотечный и общий финансовый кризис, зародившийся в США и быстро перекинувшийся на Европу, безусловно, должен был сказаться на устойчивости соотношения спроса и предложения на нефтяных рынках. В ходе нарастания этого кризиса из-за проблем с ликвидностью стало сокращаться производство, а вместе с тем упал и спрос на энергетические ресурсы, что неизбежно должно было сказаться на уровне цен. Необходимо только при этом учитывать, по крайней мере, следующее обстоятельство: в порыве обывательской паники падение нефтяных цен может пересечь нижнюю планку фундаментальной составляющей цены, и такое понижение не может быть долговременным, так как в противном случае это грозит глубокой коррозией всего нефтегазового производства и пагубно скажется на общем экономическом развитии всех стран. Так что понижение нефтяных цен за пределы фундаментальной составляющей не может не быть кратковременным. В этом плане озабоченность стран ОПЕК, настоятельно высказанная целым рядом стран – участниц этой организации, не совсем безосновательна и не сводится только к своекорыстной цели дальнейшего обогащения. Не случайно такие умеренные страны Ближнего Востока, как Саудовская Аравия или Кувейт, уже не один год призывают к сотрудничеству между собой и главными импортерами нефти. Только в течение 2008 г. высокопоставленные деятели этих стран обращались к Соединенным Штатам с призывами обеспечить на территории США больший доступ к разработке собственных месторождений, заняться строительством новых нефтеперерабатывающих предприятий и ограничить разгул рыночных спекуляций на NYMEX, вместо того чтобы постоянно упрекать ОПЕК в росте цен. Эти страны настоятельно предлагают США сесть за стол переговоров и разработать долгосрочные планы урегулирования проблемы. Однако США даже не реагируют на эти предложения[133].

* * *

Помимо фактора соотношения спроса и предложения существует нерыночный геополитический фактор. После Первой мировой войны нефть стала неотъемлемым компонентом международной политики. Но сегодня в мире не существует какого-либо консенсуса или всеобщего компромиссного решения проблемы регулирования торговли таким стратегическим товаром, как нефть, и последняя широко используется в геополитических устремлениях отдельных стран. Российские предложения на Саммите «восьмерки» в Санкт-Петербурге о выработке нового подхода к взаимовыгодному и равноправному сотрудничеству между экспортирующими и импортирующими странами не были приняты Западом. Более того, США активно проводят одностороннюю политику грубого давления и откровенного вмешательства (подчас вооруженного – Ирак) в дела других стран в своем стремлении навязать свой контроль над нефтяными и связанными с ними финансовыми мировыми потоками. Они вовлекли и Еврокомиссию в длительное противоборство с Россией в рамках стратегии строительства трубопроводов в обход России. Этот геополитический фактор систематически влияет на повышение нефтяной цены. Скорее всего, так будет продолжаться в краткосрочной перспективе еще многие годы, так как администрация США в одностороннем порядке использует в своих геополитических устремлениях важные социально-исторические факторы, влияя на нефтяные и газовые цены.

Дело в том, что 62% доказанных резервов нефти сосредоточено на Ближнем Востоке, где, вместе с тем, концентрируются и страны с феодальным и/или племенным строем. В условиях глобализации они втягиваются в мировую капиталистическую систему, что неизбежно подтачивает и дестабилизирует традиционную систему отношений. Вот на такую и без того сложную ситуацию накладывается извне вмешательство геополитического фактора.

* * *

Это, безусловно, не фундаментальный, конъюнктурный фактор, возникший на международном нефтяном рынке со второй половины 80-х годов прошлого века, с тех пор как нефть стала торговаться на Нью-Йоркской торговой бирже и Запад вновь перехватил у ОПЕК основную функцию ценообразования на этот стратегический товар.

Спекулятивная активность действительно необычайно возросла на бирже в 2007-2008 гг., т.е. в период бурного роста цен на нефть. Так, если число месячных фьючерсных контрактов на нефть WTI, заключенных в 2003-2006 гг., колебалось в рамках 70-100 тыс., то в 2007 – первой половине 2008 г. оно подскочило до 260-340 тыс.[134]Но спекуляции на бирже сырьевыми товарами имманентно присущи современной стадии развития капитализма, и демократы (да и некоторые республиканцы) в конгрессе вряд ли готовы всерьез покуситься на эти устои американского капитализма.

Тем не менее демократы в конгрессе настояли на том, чтобы Комитет по торговле фьючерсами CFTC (Commodity Futures Trading Commission) ликвидировал «чрезмерную спекуляцию» энергетическими товарами, осуществляемую хедж-фондами, инвестиционными банками, пенсионными фондами и другими игроками на бирже. 10 сентября 2008 г. два демократических конгрессмена провели в здании Капитолия презентацию независимого доклада «Спекулянты произвольно повышают и понижают цены» («Speculators Drive Prices Up and Down»). Авторы доклада наглядно показали, что в период, когда нефтяные спекулянты наводнили своими инвестициями биржу, цена взлетела ввысь (как они и рассчитывали). Но когда конгресс США начал давить на Комиссию по торговле фьючерсами и разрабатывать законодательство, чтобы покончить со спекуляцией на бирже, то эти спекулянты сразу же вывели свои деньги (до 40 млрд долл.), и цены на нефть понизились за короткий срок до 40 долл./барр. Более того, авторы доклада указывают на то, что в течение первых шести месяцев 2008 г. реальный объем наличной сырой нефти в мире не менялся. И это говорит о том, что баланс соотношения спроса и предложения оставался стабильным. Таким образом, этот фундаментальный фактор не имел отношения к росту и падению цен в 2008 г.[135]

Конечно, когда цена на нефть в течение июля 2008 г. превысила 147 долл./барр., а потом в августе-сентябре устремилась вниз до 100 или 95 долл./барр., в октябре опускалась ниже 70 долл., в ноябре – ниже 50 долл, и доходила даже до 40 долл., то это, прежде всего, объясняется спекулятивным фактором, на этот раз – игрой на понижение. Журнал «Business Week», опубликовавший интервью с председателем и главным менеджером корпорации Chevron Д. О’Рейли (Dave O’Reilly), справедливо назвал цену 147 долл./барр. «аномальной»[136]. А между тем все западные и российские газеты неизменно отталкиваются именно от этой спекулятивной аномальной цены в своих рассуждениях. Чаще всего спекулянты на бирже используют психологический фактор «ожидания дефицита». Но сегодня этот фактор, в отличие от исторического прошлого, создается и подогревается искусственно. Так, например, после Первой мировой войны между 1918 и 1920 гг. цены на нефть выросли на 50% из-за панического ожидания истощения ресурсов. Это отражало естественное незнание или недостаток знания в американском обществе в целом относительно реального потенциала нефтяных резервов. Другое дело сегодня, когда бизнес-сообществу известна действительная картина мировых резервов, но искусственное нагнетание паники помогает им использовать механизмы повышения и понижения цен для собственного обогащения, тем более что это происходит в момент неблагополучия в секторе финансов и, в частности, в сфере ипотечного кредитования.

* * *

В эту группу входят самые разнообразные нефундаментальные факторы, которые носят кратковременный характер, не влияют на установившийся баланс спроса и предложения и вызывают лишь непродолжительные и неглубокие колебания цен. Сюда относятся ураганы в Мексиканском заливе, наносящие иногда существенный ущерб платформам на шельфе; конкретные погодные условия (например, теплая зима), приводящие к сезонным изменениям спроса на топливо в ту или иную сторону и соответствующим колебаниям цен; технологические катастрофы, связанные либо с износом оборудования или трубопроводов, либо природными катаклизмами (землетрясения). С другой стороны, на временные колебания цен могут влиять частные социальные и политические факторы локального или международного характера. Например, японский ученый из Института энергетических экономик (The Institute of Energy Economics) в своей недавней публикации приводит перечень таких событий, имевших место в 2007 г.: вторжение турецких войск в курдские (нефтяные) районы Ирака; нападение нигерийских племен района дельты Нигера на нефтяные месторождения, разрабатываемые западными majors, а также забастовка на этих месторождениях, интенсификация борьбы с террористами в Саудовской Аравии; эскалация санкций Соединенных Штатов в отношении Ирана и т.д. В итоге анализа он приходит к выводу, что все эти и ряд других факторов вызывали лишь опасения за безопасность поставок, но не нарушали поставок нефти и общего реального баланса спроса и предложений[137]. И это неудивительно. Ведь именно на такие случаи в США, ЕС и с недавних пор в Китае созданы хранилища для стратегических резервных запасов нефти (а в некоторых странах и природного газа).

* * *

До недавно разразившегося финансового кризиса часто можно было прочитать в СМИ и специализированных изданиях, что высокие цены на нефть и природный газ оказывают негативное воздействие на общее развитие экономик, особенно развивающихся стран. После начала финансового кризиса стали говорить, что дефицит ликвидности и сужение сферы кредитования замедлят экономический рост. Соответственно, уменьшится спрос на энергию, в результате чего начнут падать цены на нефть и газ, и это приведет к свертыванию крупных инвестиционных проектов. При всей кажущейся на первый взгляд убедительности и первой, и второй аргументации в реальной жизни все сложнее, и внимательное ознакомление со статистикой и фактами заставляет усомниться в глубине и абсолютной достоверности таких слишком обобщенных выводов.

Об этом свидетельствуют и приводимые данные МВФ о динамике ВВП основных стран и регионов в 1990-2008 годах:

Источник: IMF WED (October 2008).

Данные этой таблицы недвусмысленно говорят о том, что в отличие от развитых индустриальных стран Запада и Японии рост ВВП в развивающихся странах существенно ускорился в 2002-2008 гг. Что касается стран БРИК, то за последние 6 лет, на которые приходится повышение нефтяных цен, рост ВВП как раз в двух из них, являющихся нетто-импортерами нефти и газа, был наиболее высоким. В Китае он составил почти 100% , в Индии 70,5% . Бразилия же, которая благодаря открытию с 2006 г. целого ряда значительных месторождений (в том числе очень крупного – Тупи), находится в «шаге» от превращения в экспортера нефти, наращивает свой ВВП более медленными темпами (ниже среднемировых). Казалось бы, что данные по России за 2002-2008 гг. подтверждают факт благоприятного влияния высоких нефтяных и газовых цен на общий рост ВВП. Но и здесь не обойтись без важных оговорок. Во-первых, в предшествующие 12 лет (1990-2002 гг.) Россия прошла через трагический период саморазрушения и уполовинивания ее экономического потенциала, что наглядно демонстрирует в таблице цифра (минус 33% ). Поэтому «стартовый» показатель для последующего периода был весьма низким. А во-вторых, обилие нефтедолларов, пролившееся на страну в последние годы, стараниями российского министра финансов Кудрина было зарыто в различных резервных фондах до самого последнего времени, и вместо инвестирования в важные инфраструктурные и другие насущные экономические проекты были в значительной своей части вложены в государственные ценные бумаги и крупные ипотечные корпорации США.

Тенденция перемещения мирового экономического потенциала от развитых в развивающиеся страны, наглядно прослеживающаяся в приведенной ранее таблице по динамике ВВП, полностью подтверждается и данными и о главных держателях резервов иностранных валют.

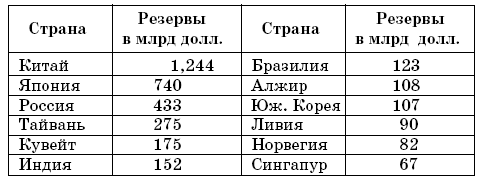

Крупнейшие обладатели валютных резервов, 2008

Источник: Business Week, October 13, 2008. P. 026.Размеры резервов указаны за вычетом четырехмесячного импорта.

Таблица подтверждает также тот факт, что и в этом случае главные суммы резервов сосредоточены не в нефтеэкспортирующих странах. Из 12 перечисленных в ней стран в семи либо нет нефти и природного газа вообще (Япония, Тайвань, Южная Корея и Сингапур), либо есть, но недостаточно, чтобы обойтись без импорта (Китай, Индия, Бразилия). На всю эту семерку приходится львиная доля валютных резервов – более 2,5 трлн долл.[138]

В целом многие из азиатских стран уже прошли через опыт Азиатского финансового кризиса 1997-1998 гг. и извлекли из него уроки. У них нет уже иллюзий относительно стран Запада и международных финансовых организаций. Руководство и крупные корпорации этих стран проводят осторожную консервативную политику в отношении финансовых заимствований, избегая накапливания больших долгов. Для крупных азиатских стран характерна более слабая зависимость от экспорта в США и ЕС, в отличие от небольших стран с экспортно ориентированной экономикой, больший акцент на внутреннее потребление. Так, отношение экспорта к ВВП в 2008 г. в Индии было чуть больше 10% , в Индонезии – примерно 25% , в Китае и Южной Корее – 37-38%, В то время как у Сингапура и Малайзии – зашкаливало за 90%, Вьетнама, Тайваня и Таиланда – 62-68%[139]. Поэтому-то многие эксперты сегодня сходятся на мнении, что крупные страны, особенно БРИК, легче перенесут последствия мирового финансового кризиса, охватившего прежде всего США и ЕС. Многим из них грозит не рецессия, а лишь некоторое замедление экономического роста.

Думается, что наиболее легко выйдет из создавшейся ситуации Китай. Западные прогнозы сходятся на том, что эта страна в 2009 г. сможет удержать свой экономический рост на уровне 8-8,5% . Это, конечно, существенно отличается от примерно 12% в 2007 г., но при этом не следует, очевидно, забывать и о том, что руководство Китая уже с конца 1980-х годов было озабочено проблемой «перегрева» экономики и в последние годы не раз мечтало как раз о 8-процентном росте. Еще до того как разразился мировой финансовый кризис, в частности, в марте 2008 г. китайское руководство ставило вопрос о снижении темпов роста ВВП до 8%, о стимулировании внутреннего потребления и увеличении инвестиции в деревню, чтобы приостановить социальное расслоение в КНР и растущую имущественную пропасть между городом и более чем 700-миллионной деревеней. Эта линия была недвусмысленно подтверждена на завершившемся 13 октября 2008 г. пленуме ЦК Компартии Китая, в резолюции которого вообще отсутствовала какая-либо озабоченность мировым финансовым кризисом, а главное внимание концентрировалось на задаче удвоения доходов крестьян к 2020 году и значительного увеличения расходов крестьян на потребление[140]. Скорее всего, результатом мирового финансового кризиса для Китая будет возможность более жестко регулировать иностранные инвестиции в китайскую экономику (FDI сегодня не превышает 10% ) и сокращения доли США в своей внешней торговле (сегодня 20% ) с частичной переориентацией ее на азиатские рынки (тенденция чего уже давно наметилась).

Что касается России, то ее положение в связи с развивающимся мировым финансовым кризисом и ее отношение к нему невольно оставляет ощущение какой-то двойственности. С одной стороны, высшее руководство страны – и президент, и премьер-министр – взяло курс на внутреннее социально-экономическое развитие, на реализацию национальных проектов, в том числе и в рамках государственночастного партнерства. С другой стороны, министр финансов, выступая на Экономическом форуме в Давосе, на встречах с представителями «семерки» в США и в Европе, делал поразительные заявления о готовности России поучаствовать в «спасении» Запада своими финансовыми ресурсами, вел в Москве переговоры о предоставлении Исландии 4-миллиардного займа и т.п. Двойственные чувства вызывает и проблема с российской внешней задолженностью. После дефолта 1998 года правительство взяло курс на оздоровление ситуации с чудовищной государственной задолженностью и фактически достаточно быстро избавилось от зависимости от главных кредиторов – МВФ и МБРР. Вместе с тем за последние годы в связи с упоминавшейся ранее политикой Министерства финансов, а также с общей слабостью российской банковской системы крупные корпорации России набрали за рубежом огромное количество займов и кредитов. Теперь в результате мирового финансового кризиса у них возникли проблемы как с рефинансированием старых долгов, так и получением новых займов и кредитов. Теперь эти корпорации выстроились в очередь к правительству с протянутой рукой и просьбой о финансовом содействии. Удивительно, что и крупные нефтегазовые корпорации тоже присоединились к этой очереди.

В связи с создавшейся ситуацией среди экспертного сообщества возникли алармистские настроения. Многие стали крайне негативно прогнозировать дальнейшее развитие нефтегазовой индустрии и в России и во всем мире, говорить о кризисе производства и поставок как в связи с грядущим сокращением спроса на нефть и нефтепродукты, вызванным сокращением экономического роста, так и в связи с сокращением ликвидности и сужением возможности получения новых займов. Один из наглядных примеров подобных вы-оказываний содержится в недавней публикации газеты «The Moscow Times»[141]. В ней прогнозируется на среднесрочную перспективу значительное сокращение supply, свертывание начатых крупных проектов, в том числе и трубопроводных (в Европе, на Аляске и т.д.). Действительно, в исторические кризисные периоды развитие нефтяной промышленности сдерживалось сокращением финансирования со стороны крупных банков. Но эти же банки даже в прошлом никогда не отказывали в кредитах majors и supermajors. Даже сегодня трудно представить себе, что Exxon Mobil, Royal Dutch/Shell или BP не смогут профинансировать начатые в 2007 или 2008 году крупные нефтегазовые проекты в США, Канаде, Африке, Китае, Индии. Это – с одной стороны. Ну а с другой, ведь сегодня мир изменился и страны БРИК, например, вряд ли пойдут на отказ от продолжения работ по нефтегазовым проектам у себя в стране. Трудно, в частности, представить себе, чтобы корпорация Petrobras и бразильский президент Lula da Silve, который 2 сентября присутствовал на церемонии пуска первой скважины на шельфе штата Эсмерито-Санто, вдруг откажется от дальнейшей разработки крупнейшего шельфового месторождения Тупи (Tupi), которое в 2010 г. должно дать первоначально 100 тыс. барр./день (5 млн т в год), а в дальнейшем обеспечить превращение Бразилии в нетто-экспортера нефти и нефтепродуктов[142]. И неужели Индия откажется от планов освоения газовых месторождений на шельфе восточного побережья, осуществляемого частной корпорацией Reliance Industries Ltd. (RIL). Ведь завершение этого проекта позволит в 2009 г. удвоить местные поставки природного газа и сделает реальным в 2020 г. сбалансирование импорта и внутристрановой добычи в общих поставках природного газа на индийском рынке[143].

Равным образом и Россия не остановит, скажем, строительство магистрального нефтепровода ВСТО – Восточная Сибирь – Тихий Океан и связанное с этим грандиозное освоение новой нефтегазовой провинции в Восточной Сибири и на Дальнем Востоке. (Если при этом случаются задержки и переносы сроков, то исключительно по причине либо непрофессионализма строителей, либо коррупции чиновников, либо по обеим причинам. Но это не имеет никакого отношения к сегодняшнему финансовому кризису). В октябре 2008 г. в этом регионе состоялось сразу два события, позволяющие с оптимизмом смотреть не только на перспективу его развития, но и расширения в дальнейшем энергетического сотрудничества с Азиатско-Тихоокеанским регионом. Сначала произошла стыковка с магистральным ВСТО 500-километровой трубы от Талаканского месторождения в Якутии («Сургутнефтегаз»), а 15 октября было запущено Верхнечонское месторождение (ТНКВР и «Роснефть»), которое также будет поставлять нефть в магистральную трубу[144].

Вообще, если пройтись по страницам энергетических журналов и экономической прессы за октябрь-ноябрь 2008 года (т.е. в разгар финансового кризиса), то остается устойчивое впечатление, что большинство нефтегазовых компаний не очень-то озабочены своей перспективой и заняты обычными делами. Такие корпорации, как ConockoPhillips, Shell или ВР, пользуясь удешевлением активов в связи с финансовым кризисом, активно участвуют в процессах слияний, поглощений и скупки активов компаний, обремененных непомерной задолженностью[145]. Немецкая Е. On и французская Total в ноябре 2008 г. заявили о том, что они не намерены сокращать свои инвестиционные программы (Е. On, например, собирается инвестировать до 2010 года около 63 млрд евро[146]). Российский «Газпром» озвучил в начале декабря свою инвестпрограмму на 2009 г. в размере 920 млрд руб., что на 12% больше предыдущего года[147]. Правда, корпорация BG решила отложить начало освоения третьей очереди крупнейшего газового месторождения Карачаганак (Казахстан), но если копнуть глубже, то и это решение вызвано не столько финансовым кризисом, сколько большей привлекательностью для BG сконцентрироваться на участии в разработке крупнейших нефтяных месторождений на шельфе Бразилии[148]. Даже страны ОПЕК, которые в последние месяцы 2008 г. неоднократно принимали решения о сокращении квот на добычу нефти, тем не менее планируют в течение ближайших 4 лет вложить в разведку и нефтепереработку примерно 220 млрд долл.[149]

* * *

В заключение хотелось бы еще раз повторить ту простую, но часто игнорируемую мысль, что нефть (а теперь и природный газ) – это не обычный, а стратегический товар, с самого своего появления тесно переплетенный с политикой – как на национальном, так и на международном уровне. Причем мир делится на тех, кто имеет резервы этого ценного сырья (haves), и тех, кто либо не имеет (havenots), имеет недостаточно. До сих пор попытки решения проблем взаимоотношений между haves и havenots на международном уровне строились на противостоянии этих двух групп стран ОПЕК vrs IEA (International Energy Agency). И в этом корень нерешаемости проблемы нормального сотрудничества. Импортеры трактовали проблему энергетической безопасности только под углом зрения безопасности поставок для себя. С середины 1980-х годов страны ОПЕК осознали наличие «безопасности спроса». Россия предложила на саммите «G-8» в Санкт-Петербурге рассматривать энергетическую безопасность под обоими углами зрения. Но Запад оказался пока не способен принять идею равноправного и равновыгодного решения проблемы энергетического сотрудничества между экспортерами и импортерами. Если не удастся совместно выработать единый справедливый подход к этой проблеме, сформулировать и закрепить на международном уровне взаимоприемлемое соглашение и создать международный же механизм контроля за его выполнением, то мир ожидает эпоха продолжения и углубления энергетических конфликтов. Нынешний финансово-экономический кризис и разразившаяся на этом фоне, как ее назвали в украинской Раде, «вторая российско-украинская газовая война» подтолкнули многих (в том числе и Европу) к пониманию назревшей перестройки существующей мировой финансовой системы.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Изменения в социально-экономической структуре

Изменения в социально-экономической структуре Начавшийся в конце Древнего царства процесс приватизации стал заметно ощущаться после I Переходного периода, с начала Среднего царства. На смену едва ли не абсолютно господствовавшим до того царско-храмовому и вельможному

От автора: о происхождении книги и ее структуре

От автора: о происхождении книги и ее структуре 20 лет назад не стало Советского Союза. Перед вами книга, особенность которой состоит в том, что к следующей круглой дате распада СССР, то есть через 10 лет, ее аналог будет невозможен. Ибо к тому времени окончательно уйдет из

Изменения в социальной структуре общества

Изменения в социальной структуре общества Одним из симптомов кризиса крепостничества стало сокращение удельного веса крепостных крестьян. Если в начале XIX в. крепостные крестьяне составляли большинство населения страны, то к концу 50-х годов их доля снизилась до 37 %.

О монополии на водку, нефтяных компаниях и ГПУ

О монополии на водку, нефтяных компаниях и ГПУ (Из ответов И.В. Сталина на вопросы иностранных рабочих делегаций 5 ноября 1927 г.)Вопрос. Каким образом правительство СССР думает бороться против иностранных нефтяных фирм?Ответ. Я думаю, что вопрос поставлен неправильно. При

Изменения в общественной структуре

Изменения в общественной структуре Расширение Ассирийской державы, чьи границы охватили почти весь Ближний Восток, привело и к изменениям внутри такого крупного государственного образования. Дары критян египетскому фараону Тутмосу III. Роспись из гробницы в Фивах.

5. Изменения в социальной структуре

5. Изменения в социальной структуре 5.1. Рост населения и городов. В начале XX в. в связи с развитием промышленности произошли серьезные сдвиги. Население страны в 1897–1913 гг. увеличилось со 125 до 165 млн человек. Быстро росли города. Число городских жителей увеличилось на 70 %,

4.5. Изменения в социальной структуре

4.5. Изменения в социальной структуре В XIII в. произошли изменения и в социальной сфере. Ведущим общественным слоем стало дворянство. Наряду со старинным родовым дворянством сюда входили королевские сервиенты и иобагионы (воины) и сравнительно большое число замковых

Чжоуский ван в политической структуре

Чжоуский ван в политической структуре Чжоуский ван в складывавшейся с IX в. до н. э. политической структуре уже не был всесильным верховным повелителем, но фактически вынужден был довольствоваться статусом лишь «первого среди равных» (если иметь в виду его европейский

Начало эксплуатации нефтяных месторождений в зоне Персидского залива

Начало эксплуатации нефтяных месторождений в зоне Персидского залива Промышленная революция в Европе в XIX в. предопределила ход развития человеческой истории; обладание энергоресурсами стало рассматриваться в этом контексте как стратегически значимое. Между тем рост

По морфологической структуре

По морфологической структуре В противоположность крупным европейским мегаполисам, большинство из которых крайне полицентричны и представляют собой развитые конурбации, Москва чрезвычайно внутренне централизована.На 5 % ее территории находится 60 % всего бизнеса. По

О социальной структуре власти, перспективах и ликвидаторстве

О социальной структуре власти, перспективах и ликвидаторстве Вопросы, указанные в заглавии, занимают по важности одно из первых, если не первое место в системе взглядов марксиста, желающего разбираться в окружающей его действительности. Период 1908–1910 годов представляет