Глава 12 Начало чего-то, что еще предстоит определить (1971 год — настоящее время)

Глава 12

Начало чего-то, что еще предстоит определить (1971 год — настоящее время)

Посмотри на всех этих лодырей: если бы только был способ узнать, сколько они должны.

Конфискатор (1984)

Освободите свой разум от мыслей о том, что все нужно заслужить, о зарабатывании денег, и вы сможете думать.

Урсула К. Ле Гуин. Обделенные

15 августа 1971 года Президент США Ричард Никсон объявил, что доллары США, находившиеся за рубежом, больше не будут обмениваться на золото, — так были уничтожены последние остатки международного золотого стандарта[543]. Это был конец политики, действовавшей с 1931 года и подтвержденной Бреттон-Вудскими соглашениями в конце Второй мировой войны; ее суть заключалась в том, что гражданам Соединенных Штатов не позволялось обменивать свои доллары на золото, однако за пределами США на американскую валюту можно было покупать золото по цене 35 долларов за унцию. Своим решением Никсон положил начало режиму свободно плавающих валютных курсов, который существует и по сей день.

Историки сходятся во мнении, что выбор у Никсона был невелик. Перед ним стояла проблема роста затрат на войну во Вьетнаме, которая, как и все капиталистические войны, финансировалась за счет дефицита. Соединенные Штаты владели значительной частью мировых запасов золота, которые хранились в Форт-Ноксе (хотя их объем стал заметно сокращаться по мере того, как другие страны, прежде всего деголлевская Франция, стали требовать золото в обмен на имевшиеся у них доллары), в то время как самые бедные страны держали свои запасы в долларах. Непосредственным следствием отказа Никсона дальше поддерживать курс доллара стал головокружительный взлет цены на золото, который достиг пика в 1980 году, когда за унцию давали 600 долларов. Это, разумеется, привело к тому, что стоимость золотых запасов США резко возросла. Соответственно стоимость доллара в золотом выражении обрушилась. Результатом стало массовое перетекание богатства из бедных стран, не обладавших запасами золота, в богатые вроде США и Великобритании, у которых золота было много. В Соединенных Штатах это также разогнало инфляцию.

Однако какими бы мотивами ни руководствовался Никсон, в тот момент, когда глобальная система кредитных денег была полностью отвязана от золота, мир вступил в новую фазу финансовой истории — которую никто толком еще не понимает. Во времена моего детства, которое прошло в Нью-Йорке, до меня доходили слухи о тайных хранилищах золота, расположенных под башнями-близнецами на Манхэттене. В этих хранилищах якобы находились золотые запасы не только США, но и всех крупнейших держав. Говорили, что золото в слитках было распределено по разным хранилищам, по одному на каждую страну, и что каждый год, когда сводился баланс текущих расчетов, служащие корректировали запасы каждой страны, забирая золото стоимостью в несколько миллионов, например, из хранилища под названием «Бразилия» и перевозя его на тележках в хранилище под названием «Германия».

Похоже, эти истории много кто слышал. По крайней мере, после разрушения башен-близнецов 11 сентября 2001 года многие нью-йоркцы сразу же задались вопросом: а что случилось с деньгами? В сохранности ли они? По-видимому, золото расплавилось. Было ли это настоящей целью нападавших? Теориям заговора не было числа. Некоторые рассказывали о множестве аварийных бригад, тайно мобилизованных для того, чтобы пробраться через километры перегретых туннелей и вывезти тонны драгоценного металла, в то время как прямо наверху трудились спасатели. Согласно другой особенно яркой теории, весь теракт на самом деле был устроен спекулянтами, которые, как в свое время Никсон, надеялись, что за ним последует обвал стоимости доллара и резкий взлет цены на золото, потому что запасы будут уничтожены или, как вариант, заговорщики заранее спланировали их кражу{410}.

По-настоящему примечательно в этой истории вот что. Я верил в нее много лет, но накануне 11 сентября мои более сведущие друзья убедили меня в том, что это легенда («Нет, — устало сказал мне один из них так, будто говорил с ребенком, — Соединенные Штаты держат свой золотой запас в Форт-Ноксе»); однако я провел небольшое расследование и обнаружил, что это вовсе не легенда. Золотой запас Казначейства США действительно находится в Форт-Ноксе, но золотой запас Федеральной резервной системы (ФРС) и более чем сотни других центральных банков, правительств и организаций хранится под зданием ФРС на Манхэттене, по адресу Либерти-Стрит, 33, всего в паре кварталов от башен. Общий объем этих запасов составляет приблизительно пять тысяч метрических тонн (266 миллионов тройских унций), что, согласно сайту самой ФРС, соответствует пятой части или даже четверти всего золота, добытого человечеством:

«В Федеральном резервном банке Нью-Йорка находится самое необычное хранилище золота. Оно расположено в материковой породе острова Манхэттен, одного из немногих фундаментов, способных выдержать вес самого хранилища, его дверей и содержащегося в нем золота, на глубине восьмидесяти футов ниже уровня улиц и пятидесяти футов ниже уровня моря… Чтобы доставить туда золото, необходимо спустить поддоны, груженные драгоценным металлом, на пять этажей ниже уровня улицы… Если все в порядке, золото либо помещается в одно из 122 отделений хранилища, выделенных странам или официальным международным организациям, держащим здесь свои запасы, либо кладется на полки. При помощи гидравлических лифтов «золотоукладчики» перемещают золото между отделениями, уравновешивая кредиты и долги, хотя у отделений есть только номера, вследствие чего даже сотрудники не знают, кто кому платит»{411}.

Тем не менее нет оснований полагать, что эти хранилища сколько-нибудь пострадали во время теракта 11 сентября 2001 года.

Иными словами, действительность стала настолько запутанной, что теперь трудно угадать, что в таких легендах — вымысел, а что — правда. Картина обрушившихся хранилищ, расплавленного драгоценного металла, таинственных рабочих, торопливо вывозящих золото при помощи подземных подъемников ради спасения мировой экономики, оказалась выдуманной. Однако разве не ставит в тупик сам факт того, что люди охотно в нее верили?[544]

В Америке банковская система со времен Томаса Джефферсона обладала поразительной способностью порождать фантазии, попахивающие паранойей: рассказывали и о франкмасонах, и о сионских мудрецах, и о тайном Ордене иллюминатов, и об операциях королевы Англии по отмыванию денег, полученных от торговли наркотиками, и о тысячах других тайных обществ и интриг. Кстати, именно поэтому на создание американского центрального банка потребовалось столько времени. В принципе ничего удивительного в этом нет. В Соединенных Штатах всегда господствовал своего рода рыночный популизм, поэтому способность банков создавать деньги из ничего — и, что еще важнее, не позволять никому другому делать то же самое — всегда была пугалом, которое использовали рыночные популисты, поскольку она прямо противоречит мысли о том, что рынки всего лишь отражают демократическое равенство. Однако с тех пор, как Никсон отпустил доллар, стало очевидно, что устойчивость всей системы поддерживается исключительно усилиями волшебника, стоящего за ширмой. Пришедшая затем ортодоксия свободного рынка навязывала всем нам мысль о том, что рынок — это саморегулирующаяся система и что подъем и падение цен сродни явлениям природы, и предлагала не обращать внимания на тот факт, что на страницах деловых изданий считается само собой разумеющимся, что рынки растут и падают в ожидании или в результате решений по процентным ставкам, которые принимает Алан Гринспен, Бен Бернанке или любой другой человек, занимающий в данный момент должность председателя ФРС[545].

* * *

Однако даже в самой красочной теории заговора, касающейся банковской системы, не говоря уже об официальных отчетах, явно не хватает одной детали, а именно роли войны и военной силы. Если волшебник обладает столь странной способностью создавать деньги из ничего, то этому есть объяснение: за ним всегда стоит человек с ружьем.

Конечно, человек с ружьем был с самого начала. Я уже отмечал, что современные деньги основаны на правительственном долге и что правительства занимают деньги для финансирования войны. Сегодня это справедливо не меньше, чем во времена Филиппа II. Создание центральных банков окончательно оформило союз между военными и финансистами, который сложился в Италии эпохи Возрождения и впоследствии стал основой финансового капитализма{412}.

Никсон отвязал доллар от золота, чтобы покрыть расходы на войну, для ведения которой он только в 1970–1972 годах заказал более четырех миллионов тонн взрывчатых веществ и зажигательных боеприпасов, сбрасывавшихся на города и села по всему Индокитаю, — за это один сенатор прозвал его «величайшим бомбардировщиком всех времен»{413}. Долговой кризис был прямым следствием необходимости платить за бомбы или, если точнее, за разветвленную военную инфраструктуру, которая использовалась для их доставки. Именно это оказывало такое сильное давление на золотые запасы США. Многие полагают, что своим решением Никсон превратил американскую валюту в «фиатные деньги» в чистом виде, т. е. в простые бумажки, которые сами по себе ничего не стоили и считались деньгами лишь потому, что правительство Соединенных Штатов настаивало на том, что это так. В данном случае можно утверждать, что доллары США обеспечивались исключительно американской военной мощью. В определенном смысле так и есть, однако понятие «фиатных денег» подразумевает, что на самом деле деньги в первую очередь «являлись» золотом. На самом деле мы имеем дело с еще одной разновидностью кредитных денег.

Вопреки распространенному поверью правительство США не может «просто печатать деньги», потому что американские деньги выпускаются вовсе не правительством, а частными банками под эгидой ФРС. Несмотря на свое название, Федеральная резервная система является не частью правительства, а своеобразным частно-государственным гибридом, консорциумом банков, которыми владеют частные лица. Председатель ФРС назначается президентом США с согласия Конгресса, однако государство его действия никак не контролирует. Каждый доллар, находящийся в обращении, является «банкнотой Федеральной резервной системы»: ФРС выпускает их как простые векселя и поручает монетному двору США их напечатать, уплачивая по четыре цента за каждую банкноту[546]. Такая система представляет собой лишь разновидность схемы, первоначально разработанной Банком Англии, поскольку ФРС «одалживает» деньги правительству США, покупая казначейские облигации, а затем монетизирует долг США, ссужая деньги, которые ему должно правительство, другим банкам[547]. Разница заключается в том, что если Банк Англии изначально ссужал королевское золото, то ФРС создает деньги, просто говоря, что вот это и есть доллары. Таким образом, право печатать деньги принадлежит ФРС[548]. Банкам, получающим от нее ссуды, уже не позволяется самим печатать деньги, однако они могут создавать виртуальные деньги, выдавая кредиты по ставке частичного резервирования, устанавливаемой ФРС, — хотя в ходе нынешнего кредитного кризиса, в разгар которого пишутся эти строки, были предприняты попытки устранить даже эти ограничения.

Все это до некоторой степени упрощение: монетарная политика — вещь бесконечно загадочная; иногда кажется, что ее такой делают намеренно. (Генри Форд однажды заметил, что если бы простые американцы узнали, как на самом деле работает банковская система, то революция началась бы завтра же.) Американские доллары создаются банками, но для наших целей важнее, что одним из парадоксальных, на первый взгляд, последствий введения Никсоном плавающего курса стало то, что эти создаваемые банками доллары сменили золото в роли мировой резервной валюты, т. е. превратились в главное средство накопления в мире, что дает Соединенным Штатам огромные экономические преимущества.

Тем временем, американский долг сегодня, как и в 1790 году, остается долгом военным: США продолжают тратить на оборону больше средств, чем все остальные страны, вместе взятые, а военные расходы не только являются основой правительственной промышленной политики, но и составляют столь значимую долю бюджета, что, по многим оценкам, если бы не они, то у Соединенных Штатов вообще не было бы дефицита.

Американские военные, в отличие от всех прочих, придерживаются доктрины глобального проецирования силы, которая означает, что США, располагающие за рубежом приблизительно восемьюстами военными базами, способны применить свою сокрушительную силу в любой точке планеты. Однако сухопутная армия играет в этом второстепенную роль: после Второй мировой войны ключевым элементом военной доктрины США стало господство в воздухе. Во всех войнах, которые вели США, они контролировали воздушное пространство и прибегали к бомбардировкам с воздуха намного чаще, чем любая другая армия, — в ходе недавней оккупации Ирака, например, ВВС США бомбили даже жилые районы городов, формально находившихся под американским контролем. В конечном счете сутью военного доминирования США в мире является их готовность сбросить бомбы в любой точке планеты всего через несколько часов после получения сигнала[549]. Ни одно правительство никогда и близко не располагало подобными возможностями. На самом деле нетрудно доказать, что именно на этой мощи покоится вся мировая монетарная система, выстроенная вокруг доллара.

Торговый дефицит США приводит к тому, что за пределами страны циркулирует огромное количество долларов, а одним из последствий введения Никсоном плавающего курса стало то, что зарубежные центральные банки теперь мало на что могут их пустить, помимо покупки американских казначейских облигаций[550]. Вот что означает превращение доллара в мировую «резервную валюту». Эти облигации, как и все прочие, считаются ссудами, которые выплачиваются после наступления срока их погашения, однако, как отмечал экономист Майкл Хадсон, первым начавший изучать этот феномен в начале 1970-х годов, на самом деле это не так:

Поскольку долговые обязательства Казначейства оказались встроенными в мировую монетарную базу, они никогда не будут оплачены и будут находиться в обращении вечно. В этой особенности заключается сущность американской «безбилетной езды» в мире финансов; по сути, это налог, взимаемый со всего остального мира{414}.

Более того, с течением времени сочетание низких процентных платежей и инфляции приводит к падению стоимости облигаций, что только усиливает эффект налога или, как я назвал его в первой главе, дани; экономисты предпочитают называть это сеньоражем. В результате американская имперская власть основана на долге, который никогда не будет — и не может быть — выплачен. Национальный долг США превратился в обещание, которое было дано не только собственному народу, но и народам всего мира, хотя все знают, что выполнено оно не будет.

В то же время США настаивали на том, чтобы страны, скупавшие американские казначейские облигации в качестве своей резервной валюты, вели себя ровно противоположным образом, т. е. придерживались строгой монетарной политики и добросовестно выплачивали свои долги.

Как я уже отмечал, со времен Никсона главными зарубежными покупателями казначейских облигаций США были банки в странах, которые находились под американской военной оккупацией. В Европе самым верным союзником Никсона в этом отношении была Западная Германия, на территории которой было размещено более трехсот тысяч американских солдат. В последние десятилетия центр внимания сместился в Азию, сосредоточившись прежде всего на центральных банках таких стран, как Япония, Тайвань и Южная Корея, которые опять-таки являются военными протекторатами США. Более того, глобальный статус доллара в значительной степени поддерживается тем, что с 1971 года он является единственной валютой, используемой при покупке и продаже нефти, — любая попытка стран ОПЕК начать торговать нефтью в какой-либо другой валюте встречает упорное сопротивление Саудовской Аравии и Кувейта, тоже являющихся военными протекторатами США. Когда Саддам Хуссейн предпринял смелый шаг, перейдя в одностороннем порядке с доллара на евро в 2000 году, а в 2001 году так же поступил Иран, то очень скоро за этим последовали американские бомбежки и военная оккупация Ирака[551]. Насколько стремление Хуссейна избавиться от доллара повлияло на решение США его свергнуть, узнать невозможно, однако ни одна страна, способная пойти на такой же шаг, не может игнорировать вероятность таких же последствий. В итоге политики, особенно на «глобальном Юге», ужасно перепугались{415}.

* * *

Во всей этой истории переход к свободному плаванию доллара представляет собой не разрыв союза между военными и финансистами, на котором изначально основывался капитализм, а его апофеоз. Да и возвращение к виртуальным деньгам не привело к восстановлению отношений чести и доверия — совсем наоборот. В 1971 году перемены еще только начинались. Карта «Америкэн Экспресс», первая многофункциональная кредитная карта, была изобретена всего за тринадцать лет до этого, а современные национальные системы кредитных карт возникли лишь с появлением «Визы» и «Мастеркард» в 1968 году. Дебетовые карты были пущены в оборот позже, в 1970-х годах, а нынешняя экономика, которая в значительной степени обходится без наличности, сложилась только в 1990-е годы. Импульс к развитию всех этих новых кредитных соглашений дали не межличностные отношения доверия, а стремящиеся к наживе корпорации, и одной из самых ранних и значимых политических побед, одержанных американской индустрией кредитных карт, стало устранение всех юридических ограничений на проценты, которые она могла взимать.

Если история не обманывает, то эпоха виртуальных денег должна означать отход от войн, строительства империй, рабства и долговой кабалы (с выплатой заработной платы или иного вида) и движение по направлению к созданию неких всеобъемлющих институтов глобального масштаба, которые будут защищать должников. До настоящего времени мы наблюдали процесс, ровно противоположный этому. Новые глобальные деньги основываются на военной силе в еще большей степени, чем прежние. Долговая кабала во всем мире остается главным принципом вербовки рабочей силы и в прямом смысле, как в Восточной Азии или Латинской Америке, и в переносном, поскольку большинство из тех, кто работает за зарплату или жалованье, считают, что делают это прежде всего для оплаты процентных ссуд. Новые транспортные и коммуникационные технологии лишь упростили процесс, навязывая рабочим, трудящимся в домах или на фабриках, транспортные сборы стоимостью в тысячи долларов, а затем заставляя их отрабатывать долги в далеких странах, где у них нет никакой юридической защиты[552]. Были созданы всеобъемлющие институты всемирного масштаба, которые можно считать аналогами Божественных царей древнего Ближнего Востока или религиозных властей средневековой эпохи, однако они призваны не защищать должников, а отстаивать права кредиторов. Международный валютный фонд лишь самый яркий тому пример. Это венец нарождающейся глобальной бюрократии — первой поистине всемирной административной системы в истории человечества, в состав которой входят не только ООН, Всемирный банк и Всемирная торговая организация, но и бесчисленное количество экономических союзов, торговых и неправительственных организаций, работающих с ними в тандеме и зачастую созданных под патронажем США. Все они действуют на основе принципа «каждый должен выплачивать свои долги» (если только речь не идет о Казначействе Соединенных Штатов), поскольку считается, что призрак банкротства любой страны может подвергнуть опасности всю мировую монетарную систему, из-за чего, возвращаясь к красочному описанию Эддисона, все мешки (виртуального) золота в мире могут обратиться в ничего не стоящую рухлядь.

Все так. Однако мы говорим всего лишь о сорока годах. Никсоновский гамбит, который Хадсон называет «долговым империализмом», уже привел к заметным потерям. Первой жертвой стала сама имперская бюрократия, занимающаяся защитой кредиторов (не тех, которым должны денег Соединенные Штаты). Требование МВФ, чтобы долги почти полностью выплачивались из карманов бедняков, натолкнулось на социальный протест во всемирном масштабе (так называемое антиглобалистское движение — хотя это название очень обманчиво), за которым последовало настоящее налоговое восстание в Восточной Азии и Латинской Америке. К 2000 году восточноазиатские страны стали систематически бойкотировать МВФ. В 2002 году Аргентина совершила смертный грех, объявив дефолт, — и ей это сошло с рук. Последовавшие за этим военные авантюры США были призваны внушить ужас и принудить к повиновению, однако оказались не очень успешными — отчасти потому, что для их финансирования Соединенным Штатам пришлось обратиться не только к своим военным клиентам, но и, во все возрастающей степени, к Китаю, своему главному военному сопернику. Почти полный крах американской финансовой индустрии, которая умудрилась задолжать триллионы долларов даже несмотря на то, что получила право создавать деньги по собственному желанию, и парализовала мировую экономику, лишил США даже возможности утверждать, что долговой империализм обеспечивает стабильность.

Чтобы показать, насколько глубок финансовый кризис, о котором идет речь, приведу некоторые статистические таблицы, взятые с сайта Федерального резервного банка Сент-Луиса[553].

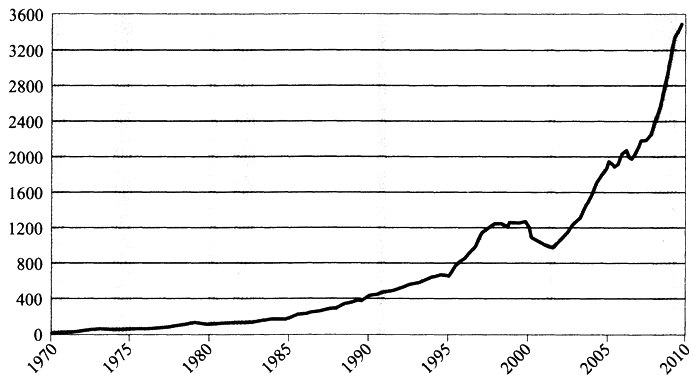

Вот объем долга США, который находится за рубежом:

Федеральный долг, находящийся в руках иностранных и международных инвесторов (в млрд. долл.)

Источник: Министерство финансов США, служба финансового управления

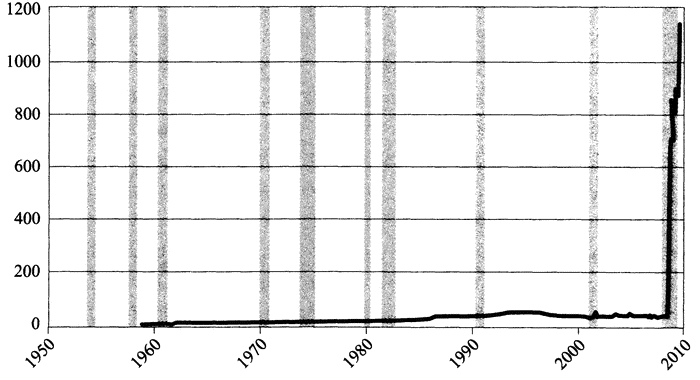

Между тем после краха частные американские банки перестали утверждать, что речь идет о рыночной экономике, и переместили все ценные активы в сундуки самой ФРС, которая покупала казначейские облигации:

Общие резервы Совета управляющих, скорректированные согласно изменениям, касающимся резервных требований (в млрд. долл.)

Источник: Совет управляющих Федеральной резервной системы

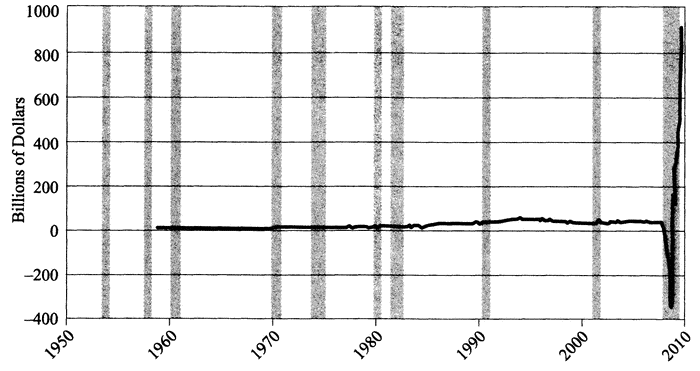

Это позволило им благодаря еще одному волшебному трюку, который, наверное, никто из нас не смог бы понять, заполучить, после первоначального убытка на сумму почти четыреста миллиардов долларов, еще большие резервы, чем они имели когда-либо прежде.

Собственные резервы депозитариев (в млрд. долл.)

Источник: Совет управляющих Федеральной резервной системы

Здесь некоторые кредиторы США ясно осознали, что наконец-то получили возможность заставить американцев учитывать их политические цели.

КИТАЙ ПРЕДОСТЕРЕГАЕТ США ОТНОСИТЕЛЬНО МОНЕТИЗАЦИИ ДОЛГА

Повсюду, куда приезжал председатель Федерального резервного банка Далласа Ричард Фишер в ходе своего недавнего турне по Китаю, его просили передать председателю ФРС Бену Бернанке следующее: «Прекратите создавать кредит из воздуха для того, чтобы скупать казначейские облигации США»{416}.[554]

И снова не ясно, рассматривать ли деньги, выкачанные из Азии для поддержки американской военной машины, как займы или как дань. Тем не менее внезапное превращение Китая в крупнейшего держателя американских казначейских облигаций изменило прежнюю динамику. Может возникнуть вопрос: почему, если это действительно выплата дани, крупнейший соперник США вообще покупает казначейские облигации, не говоря уже о негласных монетарных договоренностях по поводу поддержки доллара, а значит, и покупательной способности американских потребителей?[555] Однако, на мой взгляд, это как раз тот самый случай, когда будет полезным взглянуть на проблему исходя из долгосрочной исторической перспективы.

С этой точки зрения поведение Китая вовсе не кажется противоречивым. Напротив, оно вполне вписывается в модель. Уникальной особенностью Китайской империи была своеобразная система выплаты дани, которой она придерживалась, по меньшей мере со времен династии Хань. Ее суть состояла в том, что китайцы были готовы осыпать вассальные государства подарками, стоившими намного больше, чем то, что они от них получали, в обмен на признание китайского императора властителем мира. По-видимому, поначалу этот прием был уловкой, к которой китайцы прибегали в отношениях с «северными варварами» из степей, постоянно угрожавшими границам империи: завалить их такими роскошными дарами, чтобы те стали благодушными, изнежились и утратили воинственность. Это превратилось в систему основанной на дани торговли, которая велась с вассальными государствами вроде Японии, Тайваня, Кореи и различными государствами Юго-Восточной Азии, а на протяжении короткого периода, продолжавшегося с 1405 по 1433 год, она даже приобрела всемирные масштабы благодаря знаменитому адмиралу-евнуху Чжэн Хэ. Он организовал семь походов по Индийскому океану, а его великий флот, состоявший из «кораблей-сокровищниц», резко отличался от испанского флота, перевозившего сокровища столетием позже, поскольку вез не только тысячи вооруженных морских пехотинцев, но и бесчисленное количество шелка, фарфора и других китайских предметов роскоши, которые дарились тем местным правителям, что соглашались признать власть императора{417}. Все это явно исходило из идеологии крайнего шовинизма («Что у этих варваров может быть такого, что нам может понадобиться?»), однако в случае Китая это оказалось чрезвычайно мудрой политикой богатой империи, окруженной государствами намного меньше ее, которые, тем не менее, могли доставить неприятности. На самом деле такую же мудрую политику американское правительство проводило в годы «холодной войны», установив очень благоприятные условия торговли для стран (Кореи, Японии, Тайваня, некоторых привилегированных союзников в Юго-Восточной Азии), которые традиционно были китайскими данниками; в данном случае это делалось для того, чтобы сдерживать Китай{418}.

С учетом этого нынешняя ситуация легко складывается в понятную картину. Когда Соединенные Штаты обладали подавляющим экономическим превосходством, они могли себе позволить поддерживать своих данников на китайский манер. Этим государствам, поголовно являвшимся американскими военными протекторатами, было разрешено вырваться из бедности и войти в число стран первого мира[556]. После 1971 года, когда экономическая мощь США по отношению к остальному миру начала ослабевать, они постепенно были превращены в данников более традиционного типа. Однако Китай, вступив в игру, привнес в нее совершенно новый элемент. Есть все основания полагать, что, с китайской точки зрения, это первая стадия очень долгого процесса превращения Соединенных Штатов в некое подобие традиционного вассального государства Китая. И разумеется, китайские правители не больше, чем все остальные, руководствуются великодушием. В политике всегда нужно платить цену, и нынешняя ситуация — это первые сигналы, показывающие, какой эта цена может в конце концов оказаться.

* * *

Все, что я сказал, лишь подтверждает то, о чем речь шла на протяжении всей этой книги: а именно что у денег нет собственной сущности. Они ничем не являются, а значит, их природа всегда была и, судя по всему, всегда будет предметом для политических распрей. Кстати, так было и на более ранних этапах американской истории, о чем свидетельствуют бесконечные споры, которые в XIX веке вели между собой сторонники золотого стандарта, гринбекеры, приверженцы свободного банковского дела, биметаллизма и серебряного стандарта, или, если уж на то пошло, тот факт, что сама идея о центральном банке казалась американским избирателям настолько подозрительной, что ФРС была создана лишь накануне Первой мировой войны, на двести с лишним лет позже, чем Банк Англии. Даже монетизация национального долга, как я уже отмечал, — это палка о двух концах. Ее можно рассматривать, вслед за Джефферсоном, как результат пагубного союза между военными и финансистами; вместе с тем она дала возможность считать само правительство нравственным должником, который обязан обеспечивать народу свободу. Наверное, нигде это не выражено так красноречиво, как в речи «У меня есть мечта», которую Мартин Лютер Кинг-мл. произнес на ступенях мемориала Линкольна в 1963 году:

В определенном смысле мы прибыли в столицу нашей страны для того, чтобы обналичить чек. Когда архитекторы нашей республики писали прекрасные слова Конституции и Декларации независимости, они подписывали тем самым вексель, который предстояло унаследовать каждому американцу. Этот вексель обеспечивал всем людям «неотъемлемые права» на «жизнь, свободу и стремление к счастью». Сегодня стало очевидным, что со своими цветными гражданами Америка не смогла расплатиться по этому векселю. Вместо того чтобы выплатить этот святой долг, Америка выдала негритянскому народу фальшивый чек, который вернулся со штампом «нехватка средств».

Великий крах 2008 года можно рассматривать в том же ключе, а именно как итог многих лет политических баталий между кредиторами и должниками, между богачами и бедняками. В определенном смысле он был ровно тем, чем казался: мошенничеством, невероятно сложной финансовой пирамидой, крах которой был запланирован изначально и которая была разработана с полным осознанием того, что ее создатели сумеют заставить своих жертв спасти их. С другой стороны, его можно считать кульминацией споров вокруг самого определения денег и кредита.

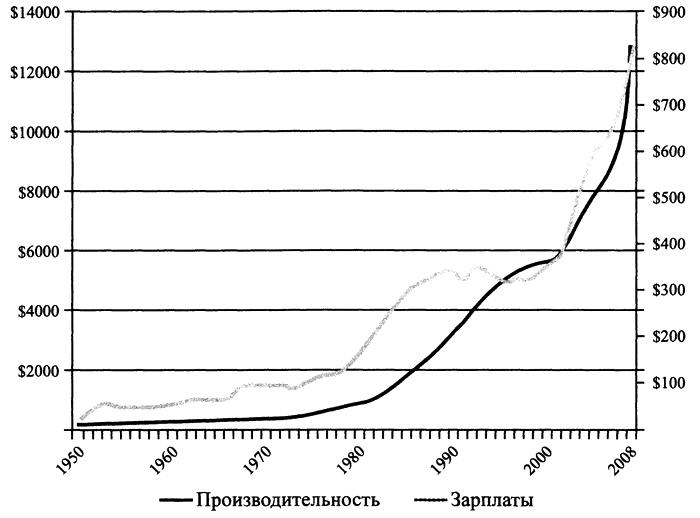

К концу Второй мировой войны призрак неминуемого восстания рабочего класса, который преследовал правящий класс Европы и Северной Америки на протяжении целого столетия, исчез. Конец классовой борьбе положило негласное соглашение. Грубо говоря, в странах Северной Атлантики, от Соединенных Штатов до Западной Германии, белым рабочим была предложена сделка. Если они откажутся от фантазий на тему кардинальной перестройки системы, то им будет позволено сохранить свои профсоюзы, будут дарованы самые разные социальные блага (пенсии, отпуска, медицинский уход…) и — это, возможно, было самым главным — у их детей появится хороший шанс вырваться за пределы рабочего класса. Одним из ключевых элементов здесь была негласная гарантия, что повышение производительности труда рабочих будет сопровождаться ростом зарплат, — эта гарантия сохранялась до конца 1970-х годов. Результатом этого стал быстрый рост производительности и доходов, что заложило основы сегодняшней потребительской экономики.

Экономисты называют это «кейнсианской эрой», поскольку в это время экономическая теория Джона Мейнарда Кейнса, на которой основывался «Новый курс» Рузвельта в Соединенных Штатах, была принята практически во всех промышленно развитых демократиях. Заодно с ней утвердился и кейнсианский подход к деньгам. Как читатель, наверное, помнит, Кейнс признавал, что банки действительно делают деньги «из воздуха», а раз так, то не было причин, по которым правительство не могло бы создавать их в периоды экономического спада для стимулирования спроса, — эта точка зрения долгое время была бальзамом на душу для должников и проклятием для кредиторов.

В свое время Кейнс славился радикальными заявлениями; например, он призывал полностью уничтожить класс людей, которые жили за счет чужих долгов, — он это называл «эвтаназией рантье» — хотя подразумевал под этим всего лишь их уничтожение посредством постепенного сокращения процентных ставок. Как и многие положения кейнсианства, это предложение было намного менее радикальным, чем казалось на первый взгляд. На самом деле оно вписывалось в великую традицию политической экономии и восходило к Адаму Смиту, мечтавшему об утопии без долгов, и в первую очередь к Дэвиду Рикарду, считавшему землевладельцев паразитами, само существование которых угрожает экономическому росту. Кейнс просто развивал эти идеи и полагал, что рантье представляют собой феодальный пережиток, несовместимый с подлинным духом накопления капитала. Он считал это не призывом к революции, а способом ее избежать:

Я рассматриваю поэтому рантьерскую особенность капитализма как переходную фазу, которая исчезнет после выполнения своей миссии. А с исчезновением этой рантьерской черты изменится и многое другое. Кроме того, большим преимуществом того хода развития событий, который я защищаю, будет то, что эвтаназия рантье как нефункционирующего инвестора не будет внезапной <…> и не потребует никакой революции{419}.

Кейнсианское решение проблемы начало применяться на практике после Второй мировой войны, однако было предложено лишь небольшой части населения мира. С течением времени все больше людей хотели стать участниками сделки. Почти все народные и, возможно, даже революционные движения, возникшие с 1945 по 1975 год, можно рассматривать как движения, требовавшие включить их в эту сделку: это были требования политического равенства, исходившие из утверждения, что равенство не имело смысла без определенного уровня экономической безопасности. Это касалось не только движений меньшинств в странах Северной Атлантики, поначалу оказавшихся за пределами сделки, как, например, того, от чьего имени говорил Мартин Лютер Кинг, но и так называемых движений национального освобождения от Алжира до Чили и, наконец, пожалуй в еще более яркой форме, феминизма конца 1960-х и 1970-х годов. В 1970-е годы ситуация достигла переломной точки. Оказалось, что капитализм как система просто не может распространить действие такой сделки на всех. Вполне вероятно, что он не выдержал бы, даже если бы все трудящиеся были свободными наемными рабочими; он точно никогда не сможет обеспечить каждому образ жизни, характерный, допустим, для рабочего, который трудился в 1960-х годах на автомобильном заводе в Мичигане или Турине, имел свой собственный дом, гараж и дети которого ходили в школу, — это было невозможно еще до того, как многие из этих детей начали стремиться к менее отупляющей жизни. Следствием этого стал «кризис приобщения». К концу 1970-х годов существующий порядок явно развалился, что привело одновременно к финансовому хаосу, голодным бунтам, нефтяному шоку, широкому распространению апокалиптических пророчеств о прекращении роста и об экологическом кризисе — все это, как позже выяснилось, должно было довести до сведения населения, что действие сделки закончилось.

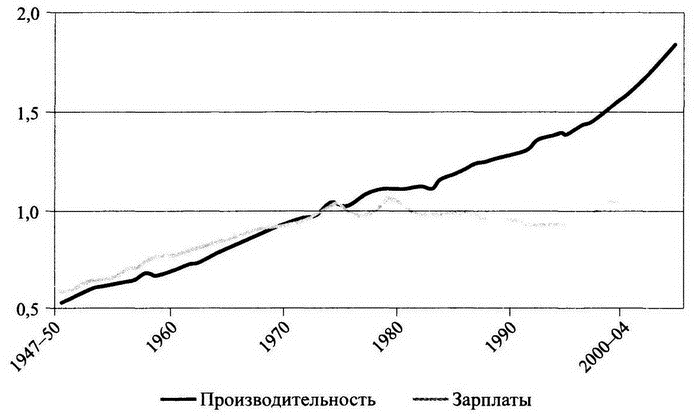

Когда мы начинаем анализировать историю под этим углом, легко заметить, что в последующие тридцать лет, приблизительно с 1978 по 2009 год, модель оставалась той же. Поменялась только сделка. Разумеется, Рональд Рейган в Соединенных Штатах и Маргарет Тэтчер в Великобритании, начавшие систематическое наступление на профсоюзы, равно как и на наследие Кейнса, ясно давали этим понять, что предыдущая сделка более недействительна. Теперь каждый мог иметь политические права — в 1990-е годы это утверждение стало справедливым даже в Латинской Америке и Африке, однако политические права оказались бессмысленными с экономической точки зрения. Связь между производительностью труда и заработной платой была разорвана: производительность продолжает расти, но зарплаты не меняются или даже сокращаются{420}:

Сначала это сопровождалось возвращением к монетаризму — доктрине, которая утверждала, что, даже несмотря на то что деньги больше не основывались на золоте или любом другом товаре, правительство и центральный банк в первую очередь должны тщательно контролировать денежное предложение и действовать так, как если бы деньги были редким товаром. Пусть даже финансиаризация капитала означала, что большая часть денег, вложенных в рынок, вообще никак не была связана с производством или торговлей, и превратилась в чистую спекуляцию.

Всем этим я хочу сказать не то, что людям из разных стран мира ничего не предложили взамен, а то, что условия изменились. При новом раскладе зарплаты перестали расти, однако рабочих побуждали купить свою долю капитализма. Вместо эвтаназии рантье теперь каждый мог сам стать рантье, т. е. урвать свою часть доходов, которые создаются за счет все увеличивающейся эксплуатации их самих. Способы достижения этого многочисленны и всем известны. Американцев играть на рынке и в то же время занимать деньги побуждали накопительный пенсионный счет 401 (к) и множество других стимулов. Один из ключевых принципов тэтчеризма и рейганизма заключался в том, что экономические реформы никогда не получат широкой поддержки, если только обычные трудящиеся не смогут хотя бы надеяться на то, что однажды будут владеть собственным жильем; в 1990-2000-е годы к этому добавили бесчисленное количество схем рефинансирования ипотеки, построенных на допущении, что стоимость домов будет только расти, а значит, как гласит модное выражение, их можно считать «своего рода банкоматами», хотя сейчас очевидно, что они были чем-то большим, чем просто кредитные карты. Кроме того, широчайшее распространение получили собственно кредитные карты, одна заманчивее другой. Здесь «покупка своей доли капитализма» для многих незаметно обернулась возрождением хорошо известных бед трудящихся бедняков: ростовщичества и ломбардов. Эта проблема лишь усугубилась, когда в 1980 году решением Конгресса были отменены законы против ростовщичества, ограничивавшие процентную ставку 7-10 %. Подобно тому как Соединенные Штаты сумели практически избавиться от проблемы политической коррупции, фактически сделав законным подкуп законодателей (это было названо лоббизмом), проблема ростовщичества исчезла сама собой, когда реальные ставки в 25, 50 %, а в некоторых случаях даже 120 % годовых (например, по займам до зарплаты) стали совершенно законными, а значит, теперь их выбивали не наемные бандиты и люди, которые оставляют изуродованных животных под дверями своих жертв, а судьи, юристы, бейлифы и полиция[557].

Для этого нового расклада придумывали самые разные названия — от «демократизации финансов» до «финансиализации повседневной жизни»[558]. За пределами Соединенных Штатов он стал известен как «неолиберализм». В идеологическом смысле он означал, что не просто рынок, а капитализм (я вынужден постоянно напоминать читателю, что это не одно и то же) превратился в организующий принцип практически любой сферы деятельности. Все мы должны были считать себя маленькими корпорациями, в основе которых лежат те же самые отношения, что и между инвестором и менеджером: между банкиром, хладнокровно считающим цифры, и воином, который увяз в долгах, отказался от всякого представления о личной чести и превратил себя в эдакую бесчестную машину.

В этом мире «выплачивать собственные долги» может считаться самой сутью нравственности хотя бы потому, что множество людей не способны это делать. Например, в Америке стало обычным делом, когда самые разные компании, от крупных корпораций до мелкого бизнеса, столкнувшись с необходимостью выплачивать долг, просто смотрят, что будет, если они не будут платить, и выполняют свои обязательства, только если им о них напоминают, принуждают их или предъявляют им какое-нибудь судебное решение. Иными словами, из сферы рынка принцип чести был полностью устранен[559]. Как следствие, весь вопрос о долге приобрел религиозный ореол.

На самом деле здесь даже можно говорить о двух идеологиях: одной для кредиторов, другой для должников. Новая фаза американского долгового империализма не случайно сопровождалась подъемом движения правых евангелистов, которые пошли наперекор практически всему тому, чему учило христианское богословие, и с энтузиазмом восприняли доктрину «экономики предложения», заявив, что создание денег и передача их в руки богатых — это самый правильный с библейской точки зрения путь к национальному процветанию. Наиболее амбициозным теологом нового течения, вероятно, был Джордж Гилдер, чья книга «Богатство и бедность» стала бестселлером в 1981 году, на заре того, что позже назвали рейгановской революцией. По утверждению Гилдера, те, кто считал, что деньги нельзя создавать просто так, погрязли в старомодном, безбожном материализме и не понимали, что величайшим даром Господа, сумевшего создать нечто из ничего, человечеству стало сама способность творить, которая следует по тому же самому пути. Инвесторы могут создавать стоимость из ничего своим желанием идти на риск, который заключается в вере в творческие способности других людей. В подражании способности Господа создавать нечто ex nihilo[560] Гилдер не усматривал высокомерия, а, напротив, считал, что именно этого Бог и желал: создание денег было даром, благословением, проявлением милости; обещанием, конечно, но не таким, которое может быть выполнено, даже если обязательства постоянно находятся в обращении, потому что благодаря вере (опять «в Господа мы веруем»[561]) их стоимость становится реальностью:

Экономисты, сами не верящие в будущее капитализма, не сумеют распознать динамику шанса и веры, которая будет определять это будущее. Экономисты, не доверяющие религии, никогда не смогут осознать те молитвы, при помощи которых осуществляется прогресс. Шанс — это основа изменений и сосуд Господа{421}.[562]

Подобные излияния побудили евангелистов вроде Пэта Робертсона объявить экономическую теорию предложения «первой поистине Божественной теорией создания денег»{422}.

В то же время для тех, кто не мог просто создавать деньги, теологический расклад был совсем другим. «Долг пришел на смену проблеме ожирения», — недавно отметила Маргарет Этвуд, которую поразил тот факт, что рекламные объявления, которыми пестрят страницы ее ежедневной газеты в автобусе в ее родном Торонто, перестали пытаться посеять среди пассажиров панику по поводу медленно надвигающейся сексуальной непривлекательности и принялись раздавать советы на тему того, как избавиться от куда более реального кошмара, воплощенного в образе конфискатора:

Есть даже посвященные долгу телешоу, в которых чувствуется знакомая нотка религиозного возрождения. В них рассказывается об угаре шопоголика, который не понимает, что на него нашло, что это было за помутнение рассудка; это сопровождается слезливыми откровениями тех, кто сами, безнадежно увязнув в долгах, проводили бессонные ночи, мучимые кошмарами, прибегали ко лжи, обману и воровству и в итоге разрывались между разными банковскими счетами. Приводятся свидетельства семей и близких, чья жизнь была разрушена губительным поведением должника. Телеведущий, играющий здесь роль священника или спасителя душ, делает участливые, но суровые предупреждения. Появляется свет в конце туннеля, после чего следует раскаяние и обещание никогда больше этого не делать. Грешников наказывают: разрежьте, разрежьте же свои кредитные карты и перейдите на режим строгого сокращения расходов; наконец, если все идет хорошо, то долги выплачиваются, грехи отпускаются и для вас, человека погрустневшего, но более платежеспособного, наступает новый день{423}.

Здесь принятие на себя риска с Божественным промыслом никак не связано. Все ровно наоборот. Но ведь у бедняков всегда все иначе. В определенном смысле то, о чем пишет Этвуд, можно рассматривать как зеркальное отображение пророческой речи «У меня есть мечта» его преподобия Кинга: если в первые послевоенные годы звучали коллективные требования к нации выплатить долг перед ее наиболее обездоленными гражданами и говорилось о том, что те, кто дал ложные обещания, должны искупить свою вину, то теперь этих же самых обездоленных граждан убеждают в том, что они грешники, которые должны стремиться к чисто индивидуальному искуплению, чтобы иметь право на поддержание сколько-нибудь нравственных отношений с другими людьми.

Вместе с тем во всем этом есть изрядная доля обмана. Все эти нравственные драмы начинаются с утверждения о том, что личный долг в конечном счете создается тогда, когда человек потакает своим прихотям, совершая грех по отношению к своим близким, — а значит, искупление обязательно предполагает очищение и возвращение к аскетическому самоотречению. Здесь опускается прежде всего тот факт, что сейчас долги есть у всех (долг американских домохозяйств, по оценкам, в среднем составляет 130 % от дохода) и что лишь ничтожная доля этого долга была накоплена теми, кто пытался заработать деньги на лошадиных скачках или спускал их на всякую чепуху. Поскольку деньги брались в долг для покрытия расходов, которые экономисты любят называть «дискреционными», они в основном тратились на детей, на друзей — в общем, на выстраивание и поддержание с другими людьми отношений, которые основываются на чем-то выходящем за рамки сугубо материальных расчетов[563]. Человек вынужден набирать долги, для того чтобы вести жизнь, не ограничивающуюся простым выживанием.

Поскольку сюда примешивается политика, это кажется разновидностью того, что происходило постоянно с самого появления капитализма. В конце концов способность к общению начинает считаться непристойной, преступной, демонической. К тому же большинство простых американцев, в том числе темнокожих и латиноамериканцев, недавних иммигрантов и других, которым прежде был закрыт доступ к кредиту, упрямо продолжали любить друг друга. Они по-прежнему покупают дома для своих семей, выпивку и акустические системы для вечеринок, подарки для друзей; они даже упорно продолжают устраивать свадьбы и похороны, не думая о том, что это может привести их к банкротству, и, судя по всему, воображают, что раз каждый теперь должен превратиться в капиталиста в миниатюре, то почему им нельзя тоже создавать деньги из ничего.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

ВЛИЯНИЕ ПРОПАГАНДИСТОВ КГБ В НАСТОЯЩЕЕ ВРЕМЯ

ВЛИЯНИЕ ПРОПАГАНДИСТОВ КГБ В НАСТОЯЩЕЕ ВРЕМЯ История в Советском Союзе всегда была искаженной. Благодаря лжи гарантировалось пребывание у власти, ибо – если довольно долго обманывать, то ложь превращается в правду. Это было девизом советской пропаганды. Целью

Для чего нужны штаны во время бедствия?

Для чего нужны штаны во время бедствия? В кабинете физики сидят слушатели, лишь недавно прибывшие на учебу. Все, улыбаясь, смотрят на волчок, который бешено крутится перед ними на демонстрационном столике, издавая с детства памятные каждому поющие звуки.«Посмотрите, на

Глава 31 Предстоит серьёзная борьба

Глава 31 Предстоит серьёзная борьба Ни о чём решающем наши историки нам не говорят — они только проговариваются. И тогда совершенно неизбежно возникает логическая нелепица, какими переполнены все наши исторические исследования. И. Солоневич. Народная монархия. Минск,

ГЛАВА ДВАДЦАТЬ ВОСЬМАЯ. Второй Ватиканский собор и последующая история папства (с 1958 года по настоящее время)

ГЛАВА ДВАДЦАТЬ ВОСЬМАЯ. Второй Ватиканский собор и последующая история папства (с 1958 года по настоящее время) Анджело Джузеппе Ронкалли был избран верховным понтификом в результате двенадцатого голосования 28 октября 1958 года, менее чем за месяц до своего 77-летия. Полный,

ГЛАВА IV Главное различие между торговлей в древности и в настоящее время

ГЛАВА IV Главное различие между торговлей в древности и в настоящее время От времени до времени мир претерпевает изменения, которые отражаются на торговле. Ныне европейская торговля ведется преимущественно между севером и югом; таким образом, причиной, по которой народы

ГЛАВА 5 «Увы, любовь моя, сколь скорбная разлука предстоит мне!»

ГЛАВА 5 «Увы, любовь моя, сколь скорбная разлука предстоит мне!» Последние приготовления и отбытие. Май 1201 — июнь 1202 годаДостигнув южной части графства Шампань в мае 1201 года, Виллардуэн услышал печальные известия. Его господин Тибо Шампанский, один из трех лидеров

I. О том, как можно определить простыми астрономическими способами точное время составления Апокалипсиса

I. О том, как можно определить простыми астрономическими способами точное время составления Апокалипсиса Когда во время моего заключения в Алексеевском равелине Петропавловской крепости я в первый раз прочёл Апокалипсис[149] и сразу понял почти всю его астрономическую и

Период VI. Организация, вооружение и употребление конницы в настоящее время

Период VI. Организация, вооружение и употребление конницы в настоящее время Глава I. Характеристика конницы От самых древних времен, когда лошадь служила только средством передвижения знатных воинов, и до новейшего времени кавалерийская служба имела свои особенности,

Шанель Коко Настоящее имя – Габриэль Шанель (род. в 1883 г. – ум. в 1971 г.)

Шанель Коко Настоящее имя – Габриэль Шанель (род. в 1883 г. – ум. в 1971 г.) Выдающийся французский модельер, создательница империи моды XX в.К началу 20-х гг. в мире практически завершилась борьба за равенство полов. Женщины добились законного права работать, голосовать и

Низкий уровень выработки часов в девятнадцатом столетии и подъем их производства в настоящее время

Низкий уровень выработки часов в девятнадцатом столетии и подъем их производства в настоящее время Вслед за эпохой времени ампир и Людовика XVI, мы вступаем в 19-ое столетие, а с ним в совершенно новую эпоху часового искусства.Декоративное искусство, примененное к футлярам